Einleitung

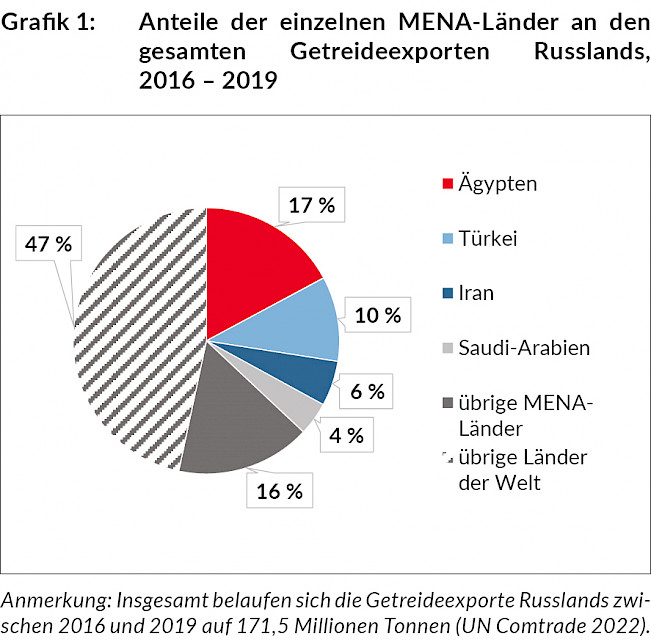

Als Russlands Nahrungsmittel- und insbesondere Getreideexporte mit der Jahrtausendwende zu steigen begannen, wurde der Nahe Osten und Nordafrika (MENA) zur wichtigsten Zielregion des Landes. Dieser Artikel befasst sich mit den vier wichtigsten Zielmärkten Russlands in der MENA-Region, nämlich Ägypten, der Türkei, dem Iran und Saudi-Arabien, auf die zwischen 2016 und 2019 fast drei Viertel der russischen Getreideexporte in diese Region entfielen (siehe Grafik 1), sowie 55 % der Lebensmittelimporte Russlands aus dieser Region. Ägypten und die Türkei sind die beiden wichtigsten Weizenexportmärkte Russlands, während Saudi-Arabien das wichtigste Zielland für russische Gerste ist. Russlands Lebensmittelhandel mit Ägypten, dem Iran und Saudi-Arabien verläuft weitgehend unidirektional, während der Handel mit der Türkei – die Russland mit erheblichen Mengen an Obst und Gemüse beliefert – eher bilateral ist. Insgesamt ist die Türkei Russlands wichtigster Zielmarkt für Lebensmittelexporte, gefolgt von China und Ägypten; auch der Iran und Saudi-Arabien sind unter den Top Ten zu finden. Auf der Liste der wichtigsten Lebensmittellieferanten Russlands steht die Türkei an fünfter Stelle, hinter Belarus, Brasilien, China und Deutschland (UN Comtrade 2022).

Ägypten

Ägypten ist mit rund 12,5 Millionen Tonnen pro Saison der größte Weizenimporteur der Welt, da die heimische Produktion nur 42 % des Gesamtverbrauchs deckt (IGC 2022). Etwa die Hälfte der ägyptischen Weizenimporte wird von der General Authority for Supply of Commodities (GASC) abgewickelt, einem staatlichen Handelsunternehmen, das für die Beschaffung von Nahrungsmitteln zuständig ist. In Erfüllung ihres Auftrags importiert die GASC so viel Weizen wie ganz Japan, was die Behörde zu einem dominierenden Einzelakteur auf dem internationalen Markt macht. Für den Kauf von Weizen und anderen Nahrungsmitteln wie Reis, Soja- oder Sonnenblumenöl wendet die Agentur ein Ausschreibungssystem an. Die GASC schreibt in der Regel alle zwei Wochen Weizen aus und kauft drei bis vier Schiffsladungen zu je 60.000 Tonnen aus den Ländern, die derzeit am wettbewerbsfähigsten sind. Die Ausschreibungen der GASC werden vom weltweiten Getreidehandel genau beobachtet, da Ägypten geografisch an einem wichtigen Knotenpunkt des internationalen Handels liegt, nämlich dem Suezkanal. Eine wettbewerbsfähige Position bei den GASC-Ausschreibungen bedeutet daher in der Regel auch Wettbewerbsfähigkeit auf den Zielmärkten jenseits des Kanals, was dem Ergebnis der ägyptischen Weizenausschreibungen einen hohen Informationswert verleiht (Heigermoser et al. 2021).

Der Weizen, den die GASC kauft, wird im Inland zur Herstellung von Baladi-Fladenbrot verwendet. Dieses Grundnahrungsmittel wird zu subventionierten Preisen an die einkommensschwache Bevölkerung Ägyptens verkauft. Das ägyptische Brotsubventionsprogramm ist ein politisch heikles Thema, und Bemühungen um eine Abschaffung oder Reform des Subventionssystems haben wiederholt zu Aufständen und Unruhen geführt (Ghonein 2015). In den letzten zwei Jahrzehnten haben Russland und weitere Schwarzmeer-Exporteure wie die Ukraine und Rumänien ihren Anteil am GASC-Tendermarkt stetig erhöht, meist auf Kosten der USA, die jahrzehntelang der führende Weizenlieferant Ägyptens waren. Seit der Saison 2015/16 stammten mindestens 80 % des von der GASC importierten Weizens aus der Schwarzmeerregion, wobei allein auf Russland zwischen 40 und 80 % entfielen. Zwischen den Saisons 2005/06 und 2008/09 lag der durchschnittliche Anteil noch bei 33 %. Aufgrund des steigenden Anteils von Schwarzmeerweizen auf dem ägyptischen Markt haben die United States Wheat Associates, die Exportmarktentwicklungsagentur der US-Weizenindustrie, ihr Büro in Kairo im Dezember 2017 geschlossen (World Grain 2017).

Türkei

Die Türkei ist Russlands wichtigster Handelspartner in der MENA-Region, mit einem durchschnittlichen jährlichen Lebensmittelhandelsvolumen von 3,15 Milliarden US-Dollar zwischen 2017 und 2019 (UN Comtrade 2022). Der Handel mit Lebensmitteln machte in den letzten zehn Jahren jedoch nur 13 % des gesamten Handels zwischen den beiden Ländern aus, da die Türkei – ein von Energieimporten abhängiges Land – hauptsächlich Erdgas und Rohöl aus Russland bezieht, wodurch der Energiehandel zur wichtigsten Komponente der Wirtschaftsbeziehungen zwischen den beiden Schwarzmeerländern wurde. Die Türkei ist bei der Produktion von Weizen und Gerste weitgehend autark, während der Gesamtverbrauch von Mais die heimische Produktion um etwa 40 % übersteigt. Getreide – insbesondere Weizen – macht jedoch immer noch mehr als 55 % der türkischen Lebensmittelimporte aus Russland aus, wobei überschüssige Weizenmengen zu Weizenmehl verarbeitet werden, das die Türkei in die Zielmärkte der MENA-Region exportiert, vor allem in den Irak sowie nach Syrien und Jemen. Mit einem Marktanteil von 20 % und Exporten im Wert von 1 Milliarden US-Dollar pro Jahr ist die Türkei der größte Weizenmehlexporteur der Welt, gefolgt von Kasachstan (10,5 %) und Deutschland (6,5 %) (UN Comtrade 2022).

Trotz der allgemein starken wirtschaftlichen Beziehungen zwischen Russland und der Türkei wurde der bilaterale Lebensmittelhandel in den letzten Jahren durch politische Spannungen zwischen den beiden Ländern stark beeinträchtigt. Im November 2015 reagierte Russland auf den Abschuss eines Kampfjets mit einem umfangreichen Paket von Sanktionen gegen die Türkei, darunter ein Einfuhrverbot für türkische Lebensmittel wie Tomaten, Zwiebeln und Gurken. Nach einem Treffen zwischen den Präsidenten beider Länder in St. Petersburg Anfang August 2016 wurden die Absicht zur »Normalisierung« der bilateralen Beziehungen und eine schrittweise Aufhebung der russischen Einfuhrbeschränkungen angekündigt (Reuters 2016a). Während die Beschränkungen für andere Lebensmittel aufgehoben wurden, blieben die türkischen Tomatenexporte jedoch weiterhin behindert. Die Ausnahme von Tomaten von der Wiederaufnahme des Lebensmittelhandels entspricht der Logik der russischen Agrarimport-Substitutionspolitik, die für viele landwirtschaftliche Sektoren gilt (Götz et al. 2022): Tomatenimporte sind beschränkt, und die russische Regierung unterstützt finanziell den Ausbau der heimischen Tomatenproduktion, um Selbstversorgung zu erreichen.

Saudi-Arabien

Bis 2016 beschränkte sich der Lebensmittelhandel zwischen Russland und Saudi-Arabien hauptsächlich auf russische Gerstenexporte. Seit mehreren Jahrzehnten ist Saudi-Arabien mit jährlichen Einfuhren von rund 7,5 Millionen Tonnen und einem Marktanteil von etwa 30 % der größte Gerstenimporteur der Welt. Heute ist Saudi-Arabien vollständig von der Einfuhr von Gerste abhängig, die im Land als Tierfutter verwendet wird. Seit Anfang der 2000er Jahre bezieht Saudi-Arabien rund 40 % seiner Gerste aus der Schwarzmeerregion, vor allem aus der Ukraine, gefolgt von Russland. In einigen Jahren lag der Marktanteil der Schwarzmeerregion sogar bei über 60 %. Saudi-Arabien ist zwar nach wie vor das wichtigste Zielland für russische Gerstenexporte, doch ist sein Anteil von 60 % zwischen 2011 und 2015 auf 40 % im Jahr 2016 zurückgegangen, während die Exporte in andere MENA-Länder, insbesondere in den Iran und nach Jordanien, erheblich zugenommen haben.

Nach jahrelangen bilateralen Verhandlungen wurde am 8. August 2019 genehmigt, dass russischer Weizen in staatlichen saudischen Weizenausschreibungen angeboten werden darf (Reuters 2019). Die Öffnung des saudi-arabischen Marktes für russischen Weizen ist im Zusammenhang mit den sich in den letzten Jahren stetig verbessernden Beziehungen zwischen den beiden Ländern zu sehen. Nachdem die bilateralen Beziehungen aufgrund der Tatsache, dass die beiden Länder im syrischen Bürgerkrieg auf entgegengesetzten Seiten stehen, einen Tiefpunkt erreicht hatten, begannen Saudi-Arabien und Russland – die beiden größten Rohölexporteure der Welt – im Jahr 2016, als die Rohölpreise auf ein historisch niedriges Niveau fielen, auf den Ölmärkten zu kooperieren (Reuters 2016b). Nach der Halbierung der russischen Lebensmittelexporte nach Saudi-Arabien von jährlich rund 500 Millionen US-Dollar 2012 auf 250 Millionen US-Dollar in 2015 sind diese mit der Verbesserung ihrer diplomatischen Beziehungen in 2016 wieder auf ihr früheres Niveau zurückgekehrt. Beide Länder haben ihre Absicht bekräftigt, den bilateralen Lebensmittelhandel weiter auszubauen und zu diversifizieren.

Iran

Nach dem Zusammenbruch der Sowjetunion gab es einen bilateralen politischen Willen, die Handelsbeziehungen zwischen der Russischen Föderation und der Islamischen Republik Iran (im Folgenden Iran) auszubauen. Die von Teheran 2006 definierte Politik des »Blicks nach Osten« (Adami 2010) förderte die Verbesserung der wirtschaftlichen und politischen Beziehungen des Irans zu Russland und China, nachdem viele Jahre lang eine Politik des Nicht-Bündnisses verfolgt wurde (Tarock 2017). Während der Anteil der bilateralen Wirtschaftsbeziehungen am Gesamthandel weiterhin unbedeutend ist, hat der Agrar- und Lebensmittelhandel seit 2017 erheblich zugenommen. Der Iran importierte Lebensmittel im Wert von 856 Millionen US-Dollar in 2018 aus Russland, während sich die Lebensmittelexporte nach Russland auf 450 Millionen US-Dollar beliefen (UN Comtrade 2022). Damit machte der Lebensmittelhandel zwischen 2017 und 2019 rund zwei Drittel des russisch-iranischen Handels aus. Sowohl Russland als auch der Iran verfügen über große Erdöl- und Erdgasvorkommen und sind von der Ausfuhr fossiler Brennstoffe abhängig. Der Iran hat jedoch ein trockenes bis halbtrockenes Klima und ist mit gravierenden Problemen der Wasserknappheit konfrontiert. Trotzdem hat der Iran eine Politik der Selbstversorgung verfolgt, insbesondere bei der heimischen Getreideproduktion, die stark von den Niederschlagsmengen abhängt. Da Russland zu einem wichtigen Getreideexporteur geworden ist, hat der Iran begonnen, sein Getreideimportportfolio zu diversifizieren, indem er sich stärker auf Russland verlässt, auch wenn die Importe aus anderen Ländern weiterhin erheblich sind (ITC 2020). Im Jahr 2018 war Mais der wichtigste Lebensmittelimport des Irans aus Russland, gefolgt von Sonnenblumenöl und Gerste. Die wichtigsten Lebensmittelexporte aus dem Iran nach Russland sind Obst, Nüsse und Gemüse. Es muss hinzugefügt werden, dass die Weizenimporte des Iran aus Russland starken Schwankungen unterliegen, da die iranische Weizenproduktion in Abhängigkeit der stark schwankenden Niederschlagsmengen sehr volatil ist.

Das Präferenzhandelsabkommen zwischen der Eurasischen Wirtschaftsunion (EAEU) und dem Iran ist seit Oktober 2019 in Kraft (EEC 2022). Es muss hinzugefügt werden, dass der Handel des Iran mit der EAEU und insbesondere Russlands seit 2020 gestiegen ist. So hat der Gesamtwert des Handels zwischen dem Iran und Russland 4 Milliarden USD erreicht (Dudley 2022). Im April 2022 wurde die dritte Verhandlungsrunde über die Vollmitgliedschaft Irans in der EAEU abgeschlossen (EEC 2022).

Schlussfolgerungen

In diesem Artikel haben wir den Lebensmittelhandel Russlands mit seinen vier wichtigsten Zielmärkten in der MENA-Region dargestellt. Der Lebensmittelhandel dominiert Russlands bilaterale Handelsbeziehungen mit Saudi-Arabien, dem Iran und Ägypten, die – wie Russland – Nettoenergieexporteure sind. Im Falle der Türkei, einem Netto-Energieimporteur, macht der Lebensmittelhandel nur 13 % des gesamten Handels mit Russland aus, da der überwiegende Teil des Handels auf Energie entfällt. In allen vier betrachteten Handelsbeziehungen kommt Russland die Rolle eines Nahrungsmittelnettoexporteurs zu. Denn aufgrund ungünstiger klimatischer Bedingungen reicht die Getreideproduktion in den MENA-Ländern oftmals nicht aus, um den Bedarf der wachsenden Bevölkerung zu decken. Russland hat sich daher zu einem wichtigen Lieferanten von Weizen sowie Gerste und Mais für die Nachbarregion entwickelt. Seit Saudi-Arabien im August 2019 die Einfuhr von russischem Weizen genehmigt hat, gibt es nur noch wenige MENA-Länder, die ein Einfuhrverbot für russischen Weizen aufrechterhalten, vor allem Algerien, der drittgrößte Weizenimporteur der Welt, und der Irak. Solange Algerien keine Weizenimporte aus Russland genehmigt, und abgesehen von der steigenden Nachfrage aufgrund des Bevölkerungs- und Wirtschaftswachstums in der MENA-Region, werden die Getreideexporte Russlands in die MENA-Region in Zukunft wahrscheinlich nicht wesentlich zunehmen, da die Region bereits den Großteil ihres Getreides aus Russland oder konkurrierenden Schwarzmeer-Exporteuren wie der Ukraine, Kasachstan oder Rumänien bezieht.

Durch den Export von Weizen und anderen Getreidesorten in die importabhängige MENA-Region ist es Russland gelungen, bedeutende wirtschaftliche Handelsbeziehungen mit Ländern aufzubauen, die ebenfalls in erster Linie Energieexporteure – und damit Konkurrenten – sind. Nach einem Tiefpunkt im Jahr 2016, der unter anderem auf die Beteiligung Russlands am syrischen Bürgerkrieg, ein Patt auf den internationalen Energiemärkten und Streitigkeiten über die Produktqualität zurückzuführen ist, haben sich die Handelsbeziehungen mit den ausgewählten MENA-Ländern in den letzten Jahren weitgehend verbessert. Wenn auch der Nahrungsmittelhandel selektiv für einzelne Produkte und Länder immer wieder durch politische Interventionen gestört wurde (Heigermoser et al. 2022), dürfte jedoch der für den Nahrungsmittelhandel zentrale Handel mit Getreide, aufgrund des eindeutigen gegenseitigen Nutzens langfristig stabil bleiben: Aufgrund klimatischer und geografischer Vorteile kann Russland wettbewerbsfähig Getreide produzieren und in die MENA-Länder verschiffen, die über keine ausreichende eigene Getreideproduktion verfügen, um den heimischen Verbrauch zu decken. Es kann erwartet werden, dass die Invasion Russlands im Februar 2022 in der Ukraine zu keinen drastischen Änderungen der russischen Handelsbeziehungen führen wird (Glauben et al. 2022). Denn Russlands Agrarexporte sind für die Länder vor allem im globalen Süden bestimmt, welche oftmals im Ukraine-Krieg eine neutrale Position eingenommen haben. In der Liste der sogenannten »unfreundlichen Länder« befindet sich mit wenigen Ausnahmen kein Land, in welches Russland Getreide exportiert. Vielmehr konkurrieren einige der westlichen Länder mit den russischen Agrargütern auf dem Weltmarkt.

___

Dieser Artikel basiert auf dem Kapitel »Russia’s Food Trade with the Middle East and North Africa« in dem Buch »Russia’s Role in the Contemporary International Agri-Food Trade System«, herausgegeben von Stephen K. Wegren und Frode Nilssen (London und New York: Palgrave Macmillan, 2022), Open Access: https://link.springer.com/book/10.1007/978-3-030-77451-6