Einführung

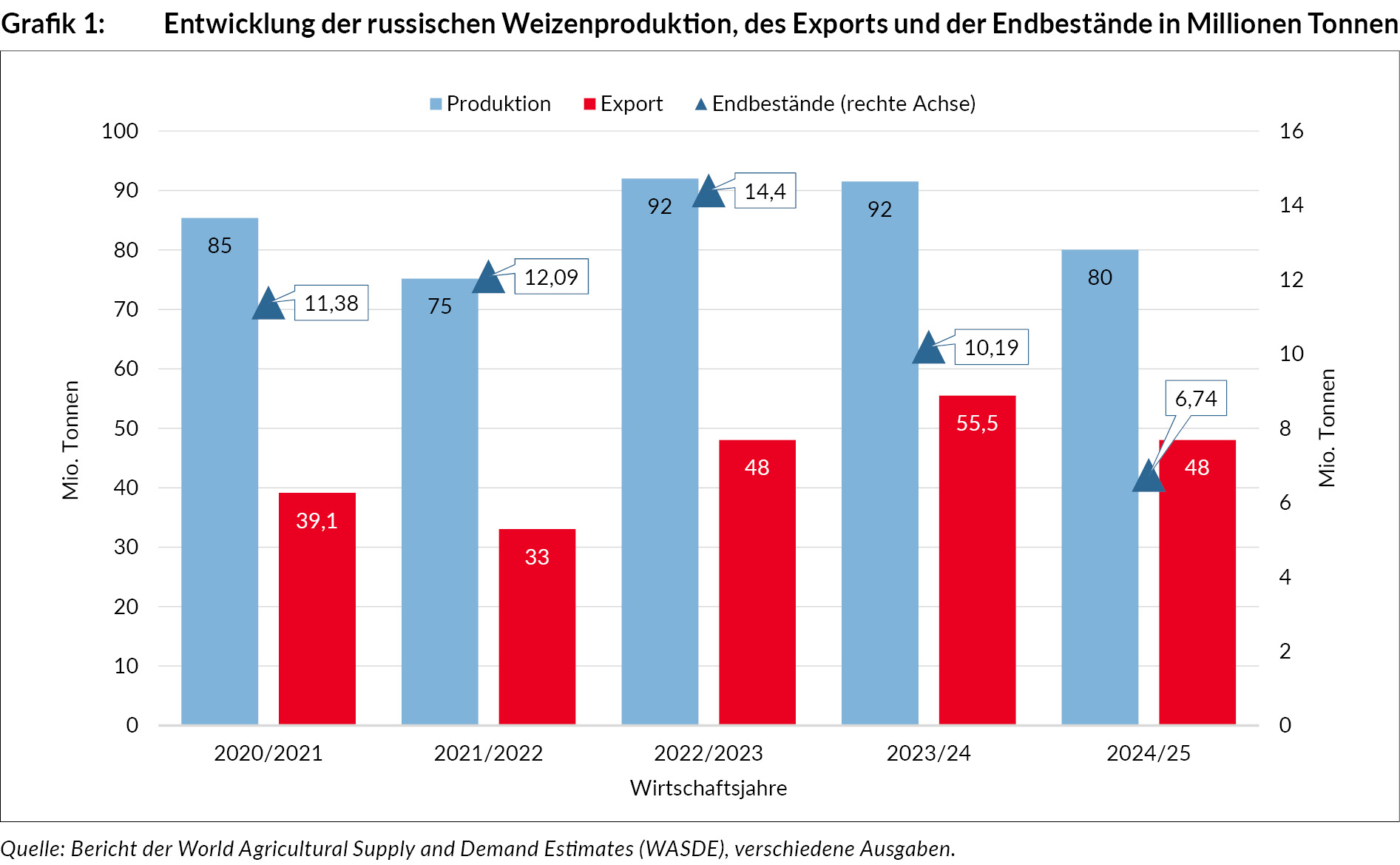

Seit dem Einmarsch Russlands in die Ukraine im Februar 2022 ist Russland weiterhin der größte Weizenexporteur der Welt. In der Saison 2023/24 stiegen seine Ausfuhren auf 55,5 Millionen Tonnen, wodurch sein Anteil an den weltweiten Weizenexporten auf 25 % anstieg. Für die Vermarktungssaison 2024/25 wird jedoch ein Rückgang der russischen Ausfuhren auf 48 Millionen Tonnen prognostiziert, wodurch sein Anteil auf 22,5 % sinken wird. Umgekehrt ist die Weizenerzeugung und -ausfuhr der Ukraine aufgrund der militärischen Aktivitäten Russlands zurückgegangen. Es wird erwartet, dass die ukrainische Weizenerzeugung und -ausfuhr im Wirtschaftsjahr 2024/25 im Vergleich zum Vorkriegsniveau um etwa ein Viertel zurückgehen wird (s. Grafik 1).

Die wachsende Bedeutung Russlands auf den globalen Weizenmärkten war schon vor dem Einmarsch Russlands in die Ukraine offensichtlich. Allerdings hat sich der russische Getreidesektor vor allem seit Beginn des Krieges erheblich verändert. Diese Analyse befasst sich mit der umfassenden Umstrukturierung des russischen Getreideexportsektors, die im Rückzug internationaler Getreidehandelsunternehmen aus dem Getreideexportgeschäft und aus dem Land selbst gipfelte. Erstens beleuchten die Autoren die wirtschaftlichen Auswirkungen der russischen Weizenexportbeschränkungen, einschließlich Exportverbote, Exportsteuern und Exportquoten, die sich von vorübergehenden Maßnahmen zu einer dauerhaften Politik entwickelt haben. Zweitens wird in dieser Analyse argumentiert, dass die Getreideerzeuger stärker betroffen sind als die Getreideexportunternehmen. Und die russische Regierung hat überdies ihre Steuereinnahmen erheblich steigern können. Drittens weisen die Autoren auf den zunehmenden Einfluss der Geopolitik auf die Bestimmungsorte von Getreideexporten hin. Zudem bietet diese Analyse Einblicke in die Entwicklung der russischen Getreideexporte nach China, denn die Getreideexporte nach China könnten über den neuen Landweg-Getreide-Korridor (»New Land Grain Corridor«), der von den Regionen Ural, über Sibirien und Fernost eingerichtet wird, zunehmen. Abschließend werden die potenziellen Auswirkungen der russischen Weizenexporte auf die weltweite Ernährungssicherheit und das Funktionieren des Exportsystems insgesamt erörtert.

Umstrukturierung des russischen Getreideexportsektors

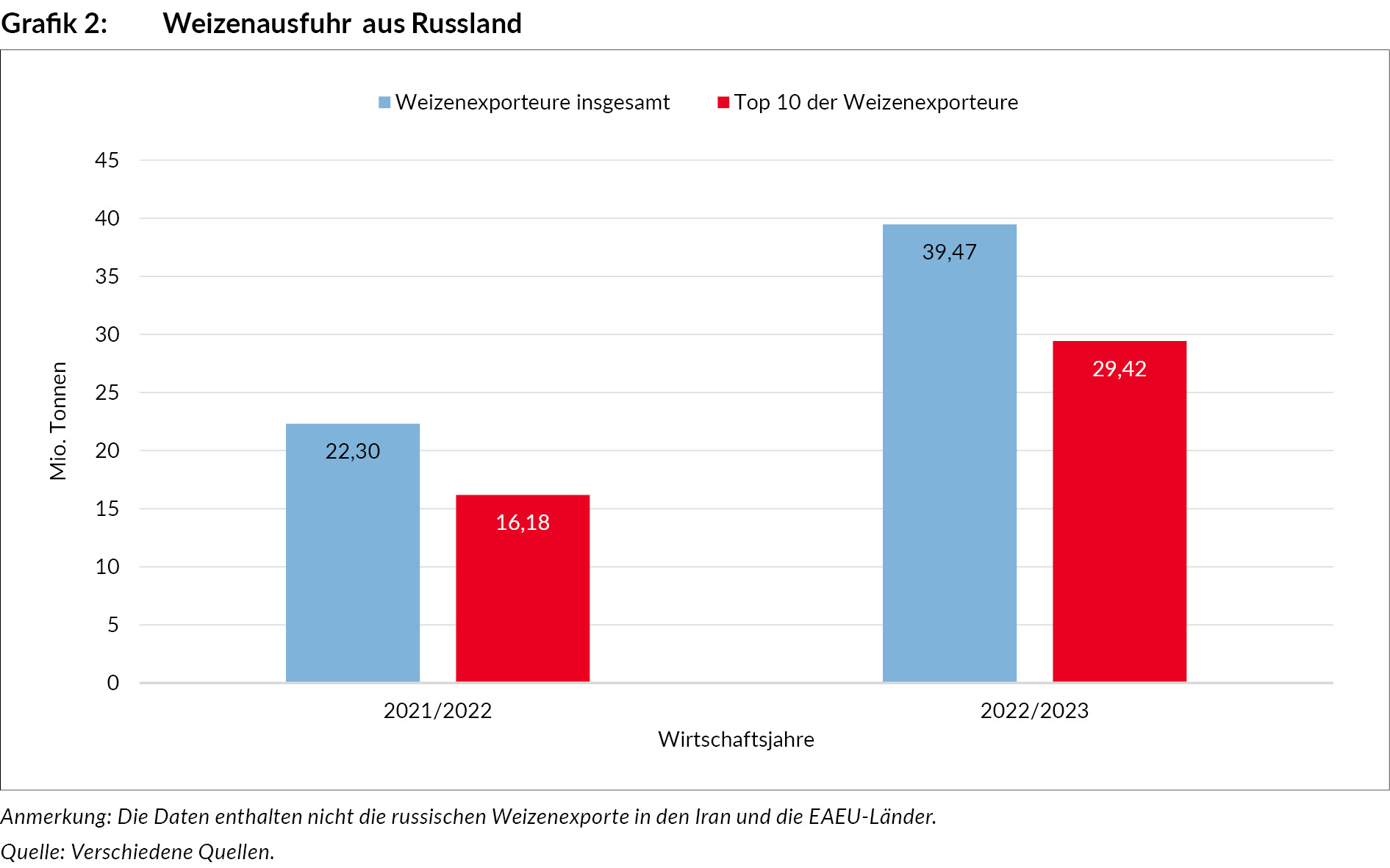

In den letzten 16 Jahren sind die russischen Weizenexporte jährlich um etwa 9 % gestiegen. Mit dem Anstieg der Ausfuhren hat auch die Konzentration der großen Exporteure zugenommen. Im Wirtschaftsjahr 2022/23 stiegen die gesamten Weizenausfuhren im Vergleich zum Vorjahr um 77 % an. Dieses Wachstum ging mit einem unverhältnismäßig starken Anstieg der Ausfuhren der zehn größten Unternehmen einher, die um 82 % zunahmen, während die Ausfuhren der übrigen Unternehmen um 64 % stiegen (s. Grafik 2). Auf die 10 größten Exporteure entfielen 2008/09 mengenmäßig 59 % der Ausfuhren; dieser Anteil stieg auf 73 % im Jahr 2021/22 und 75 % im Jahr 2022/23. Darüber hinaus entfielen auf die vier größten Exportunternehmen 56 % der Gesamtausfuhren in der ersten Hälfte des Wirtschaftsjahres 2023/24.

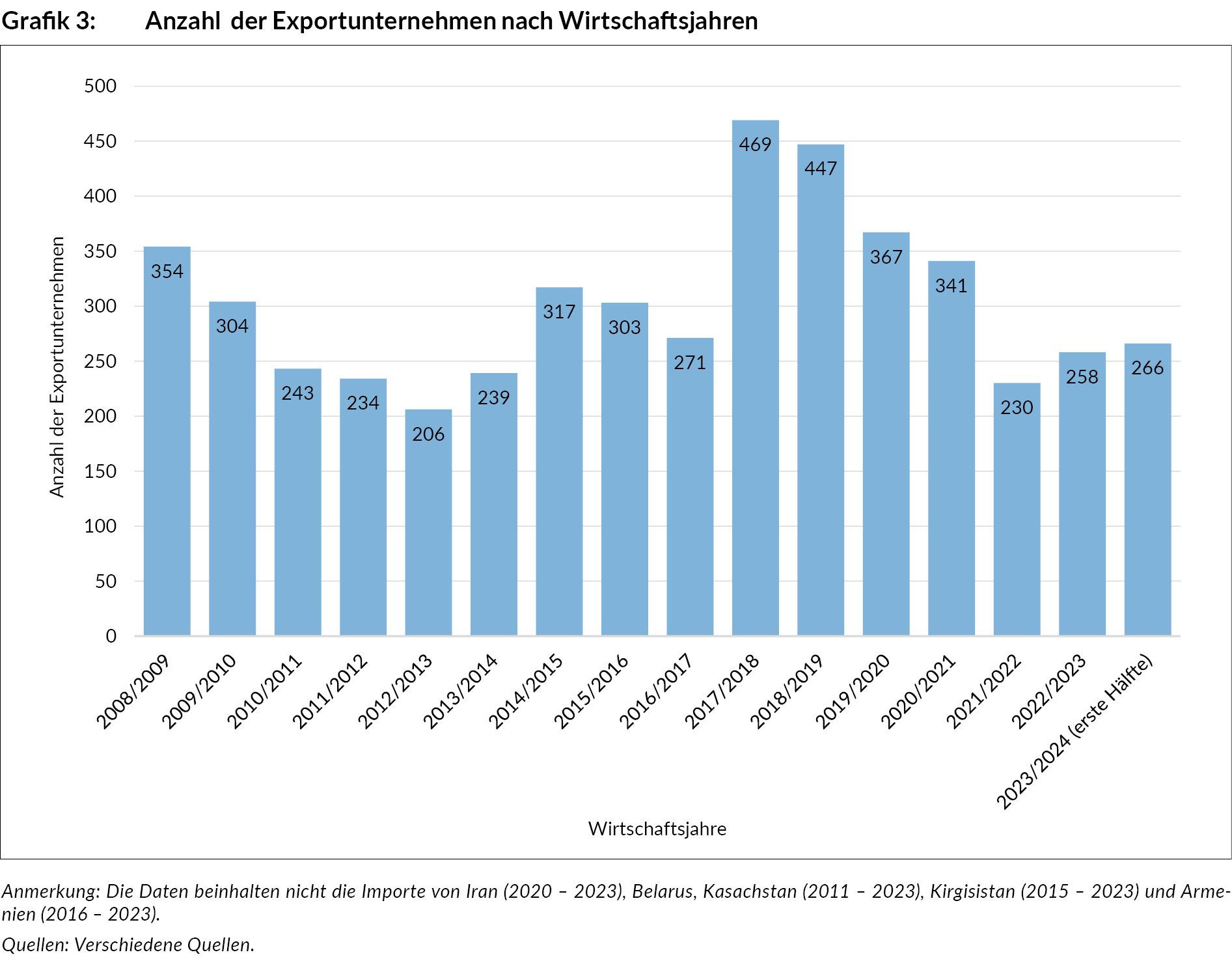

Die Zahl der exportierenden Unternehmen sank von 354 im Jahr 2008/09 auf 243 Unternehmen nach dem einjährigen russischen Weizenexportverbot im Jahr 2010/11. Seit 2013/14 nahm das Engagement der Unternehmen im Exportgeschäft jedoch zu (s. Grafik 3) und erreichte 2017/18, als es in Russland eine reiche Weizenernte gab, einen Höchststand von 469 Unternehmen. Nach der Saison 2017/18 sank die Zahl der Exporteure bis 2021/22 auf 230 weizenexportierende Unternehmen (s. Grafik 3), was vor allem auf den Krieg zurückzuführen ist. Trotzdem kam es in der Vermarktungssaison 2022/23 zu einem Anstieg, da im Vergleich zum Vorjahr 28 zusätzliche Exportunternehmen auf den Markt kamen (s. Grafik 3).

In der ersten Hälfte des Wirtschaftsjahres 2023/24 (Juli bis Dezember) beliefen sich die russischen Weizenexporte auf insgesamt 23,4 Millionen Tonnen, was einem Anstieg um 28 % gegenüber dem gleichen Zeitraum des vorangegangenen Wirtschaftsjahres entspricht. In dieser Zeit waren 265 Exportunternehmen an der Ausfuhr von Weizen beteiligt.

In der ersten Hälfte des Wirtschaftsjahres 2023/24 entfielen auf die 50 größten Exporteure 90 % der gesamten russischen Weizenausfuhren. Von diesen 50 Exporteuren waren nur zwei Unternehmen in der Schweiz ansässig, Aston und Sierentz Global Merchants, und damit ausländischer Herkunft; der Rest war russisch. Aston behauptete seine führende Position unter den drei größten Exporteuren von russischem Weizen und exportierte in diesem Zeitraum 2,3 Millionen Tonnen. Im Gegensatz dazu liquidierte Sierentz Global Merchants seine russische Tochtergesellschaft am 17. Mai 2024 (Interfax, 2024a). Die Dynamik des russischen Weizenexportmarktes wird auch dadurch deutlich, dass sieben neue Unternehmen in die Liste der 50 größten Exporteure aufgenommen wurden. Insbesondere Agro Commodities, ein Neuling im Weizenexportgeschäft, rangiert mit insgesamt 0,5 Millionen Tonnen Weizenexporten in zehn Zielländer in der ersten Hälfte des Wirtschaftsjahres 2023/24 auf Platz 7.

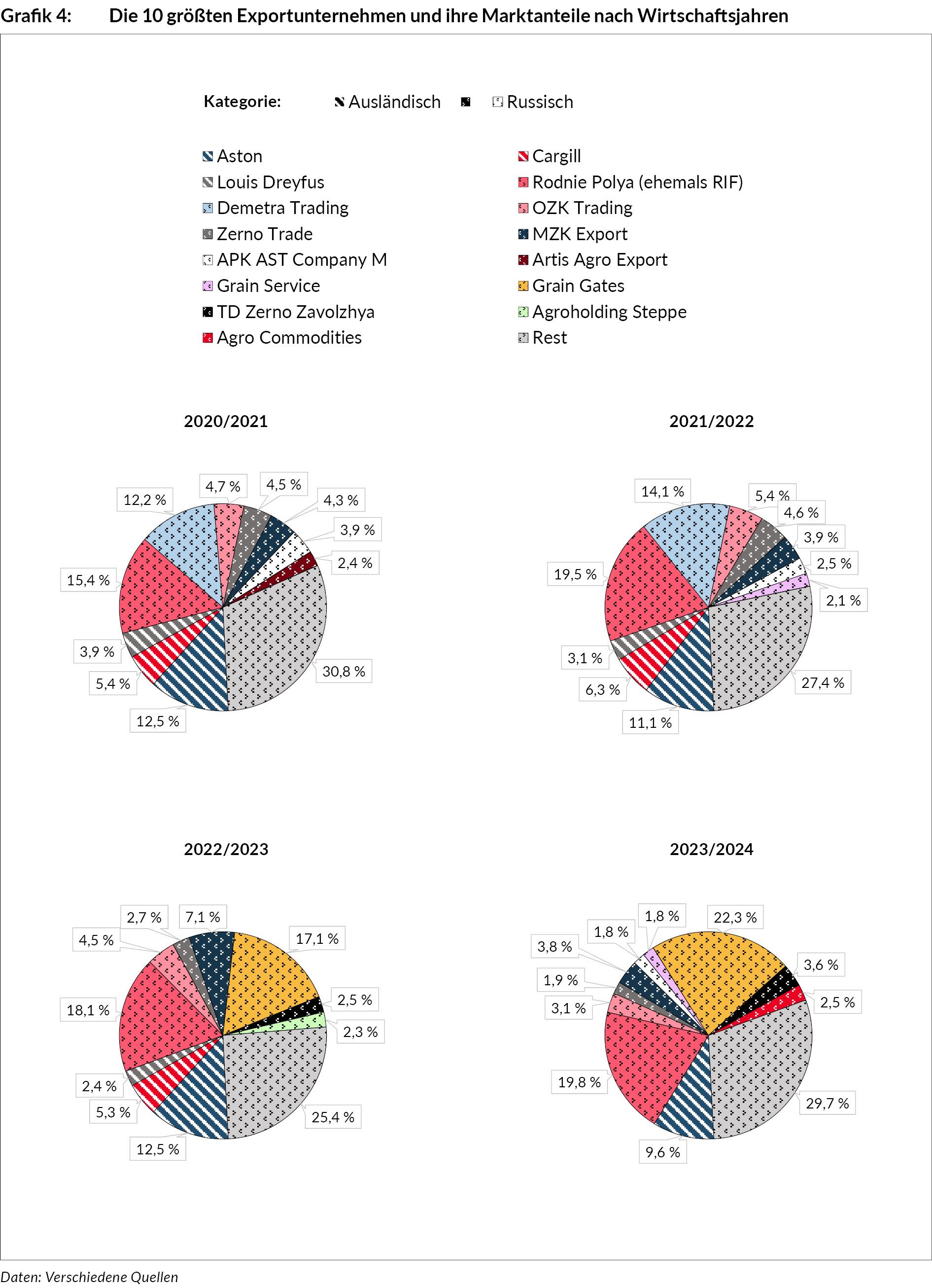

Während die Top-Exporteure in den Wirtschaftsjahren 2020/21 und 2021/22 unverändert blieben, fielen drei Unternehmen – Demetra Trading, Grain Service und APK AST Company M – 2022/23 aus den Top 10 heraus (s. Grafik 4). Demetra Trading, das von 2016 bis 2021 unter dem Namen Mirogroup Resources firmierte, ist Teil der Demetra Holding, die sich zu etwa 50 % im Besitz der staatlichen VTB Bank befand. Im Juli 2023 verkaufte die VTB ihren Anteil von 45 % an der Holding aufgrund der westlichen Sanktionen (Interfax, 2023).

Die Struktur des Exportmarktes änderte sich bis zum Ende des Wirtschaftsjahres 2022/23 erheblich, als multinationale Unternehmen den russischen Getreideexportmarkt verließen. Louis Dreyfus, ein großes multinationales Agrarunternehmen, das seit 2016 im russischen Weizenexportgeschäft tätig war, zog sich im Mai 2023 aus dem Exportgeschäft zurück. Im selben Zeitraum verließen auch andere große multinationale Exporteure, darunter Cargill und Viterra, den russischen Exportmarkt.

Rodnie Polya (ehemals RIF), der Marktführer aller vorangegangenen Wirtschaftsjahre seit seinem Markteintritt im Jahr 2016, exportierte in der ersten Hälfte des Wirtschaftsjahres 2023/24 4,6 Millionen Tonnen Weizen in 24 Bestimmungsländer. Allerdings ist das Unternehmen in diesem Zeitraum auf den zweiten Platz in der Rangliste zurückgefallen.

Der neue Marktführer auf dem Exportmarkt für die erste Hälfte des Wirtschaftsjahres 2023/24, Grain Gates, tätigte am 12. August 2022 seine erste Transaktion nach Ägypten. Im Wirtschaftsjahr 2022/23 exportierte dieses neu gegründete Unternehmen insgesamt 6,7 Millionen Tonnen[1] Weizen in 28 Länder der Welt. Grain Gates übertraf RIF in der Saison 2023/24, indem es nach Angaben von ProZerno-Analysten 14 Millionen Tonnen Weizen exportierte (Bloomberg, 2024).

MZK Export (International Grain Company) gehört auch im Wirtschaftsjahr 2023/24 zu den vier größten Exporteuren. MZK begann 2004 als Tochtergesellschaft von Glencore mit dem Getreidehandel in Russland. Im Jahr 2017 wurde die russische Einheit in Glencore Agriculture MZK umbenannt. Ab 2021 firmierte sie als Viterra Rus und wurde im Mai 2023, nach dem Rückzug von Viterra aus der Tochtergesellschaft, zu MZK Export. In der ersten Hälfte des laufenden Wirtschaftsjahres exportierte die nun in russischem Besitz befindliche MZK Export 0,9 Millionen Tonnen Weizen, was einem Rückgang von 44 % gegenüber dem gleichen Zeitraum des vorherigen Wirtschaftsjahres (2022/23) entspricht.

Belastung der russischen Weizenerzeuger durch die Weizenausfuhrsteuer

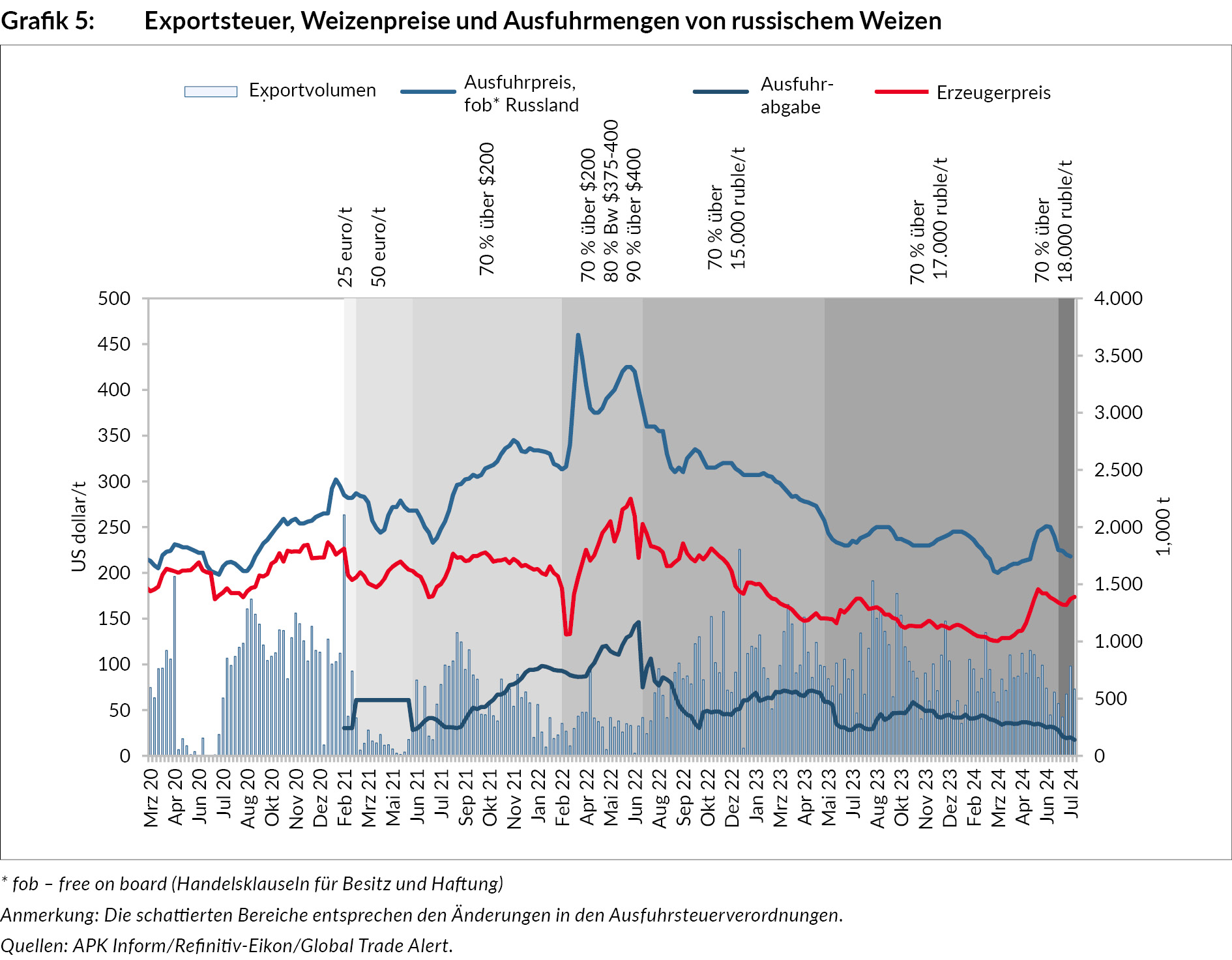

In den vergangenen zwei Jahrzehnten hat Russland häufig Ausfuhrbeschränkungen für Weizen verhängt, um seinen Inlandsmarkt zu schützen. Zu diesen Maßnahmen gehörten beispielsweise eine Exportsteuer in den Jahren 2007/08 und 2015, ein Exportverbot im Jahr 2010/11 und eine saisonale Exportquote seit 2020. Die am 15. Februar 2021 von der russischen Regierung eingeführte Weizenexportsteuer zur Stabilisierung des inländischen Weizenpreises ist heute noch in Kraft (s. Grafik 5).

Das russische Steuersystem für Weizenexporte wurde seit seiner Einführung im Jahr 2021 mehrfach geändert, um den schwankenden Weizenexportpreisen und dem Rubel/US-Dollar-Wechselkurs Rechnung zu tragen, insbesondere nach dem Ausbruch des russischen Krieges in der Ukraine im Februar 2022. Ursprünglich wurde am 15. Februar 2021 eine pauschale Ausfuhrsteuer eingeführt. Diese wurde am 1. Juni 2021 durch eine variable Steuer ersetzt, die auf 70 % des Ausfuhrpreises über 200 USD je Tonne festgesetzt wurde. Am 15. Februar 2022 wurden zwei zusätzliche Schwellenwerte – 375 und 400 USD/t – mit entsprechenden Steuersätzen von 80 % bzw. 90 % eingeführt.

Nach dem Einmarsch Russlands in die Ukraine stieg die Ausfuhrsteuer drastisch an, als die Weltmarktpreise für Weizen in die Höhe schnellten, und erreichte Anfang Juli 2022 den Höchstwert von 146 USD/t (s. Grafik 5). Neben der hohen Ausfuhrabgabe wurden die russischen Weizenexportströme durch kriegsbedingte logistische Herausforderungen, wie die vorübergehende Schließung des Seehafens Asow, und einen deutlich stärkeren Rubel beeinträchtigt (Götz und Svanidze, 2023). Um die stagnierenden Exporte abzumildern, die durch eine rekordhohe Weizenernte im Wirtschaftsjahr 2022/23 weiter unter Druck gerieten, änderte die russische Regierung kurzfristig die Steuerberechnungsmethode, indem sie die progressive Komponente abschaffte, den Basispreis auf 15.000 Rubel/t (umgerechnet etwa 200 USD/t) änderte und die Steuerzahlung in Rubel verlangte. Infolgedessen wurde der Ausfuhrzoll sofort auf 75 USD/t halbiert, was in Verbindung mit dem schwächer werdenden Rubel die russischen Weizenexporte ankurbelte. Da die Kosten für landwirtschaftliche Betriebsmittel seit Beginn des Krieges erheblich gestiegen sind, hat die Regierung die Weizenausfuhrsteuer weiter gesenkt, indem sie die Steuerbemessungsgrundlage durch Anpassungen des Basispreises verringerte. Zu Beginn des laufenden Wirtschaftsjahres sank die Weizenausfuhrsteuer auf ihren niedrigsten Wert von 17 USD/t bis Ende Juli 2024.

Seit ihrer Einführung im Februar 2021 hat die Weizenausfuhrsteuer die inländischen Weizenpreise gesenkt und die Preisübertragung vom Export auf die inländischen Märkte um 35 bis 60 % verringert, wobei die deutlichsten Auswirkungen im Nordkaukasus, einer wichtigen Weizenproduktions- und Exportregion, zu beobachten waren (Svanidze et al., 2024). Die Steuer belastete auch die russischen Weizenerzeuger, die im Durchschnitt etwa 20 % ihrer Weizenexporteinnahmen an die russische Regierung abführten, während die Weizenexporteure ihre Handelsspannen beibehalten haben. Darüber hinaus erlitten die russischen Erzeuger auch Einnahmeverluste aufgrund der Ausfuhrpreisnachlässe, die sie den Weizenimporteuren einräumten, um auf dem Weltmarkt wettbewerbsfähig zu bleiben und die Kosten auszugleichen, die mit den höheren Handelsrisiken und logistischen Herausforderungen infolge des russischen Krieges in der Ukraine verbunden waren. Wie der Präsident der Russischen Getreideunion[2] hervorhob, haben die Exportpreisnachlässe seit Beginn des Krieges zu einem Verlust von rund 1,4 Mrd. USD an Exporteinnahmen geführt, was fast 6 % der gesamten russischen Weizenexportverkäufe entspricht (Interfax, 2024b, S. 30). Im Gegensatz dazu nahm die russische Regierung erhebliche Einnahmen aus der Exportsteuer ein, die sich von Februar 2021 bis Oktober 2023 auf 4,7 Mrd. USD beliefen, was etwa 20 % des gesamten Weizenexportwerts entspricht (Svanidze et al., 2024).

Veränderung der Ausfuhrziele

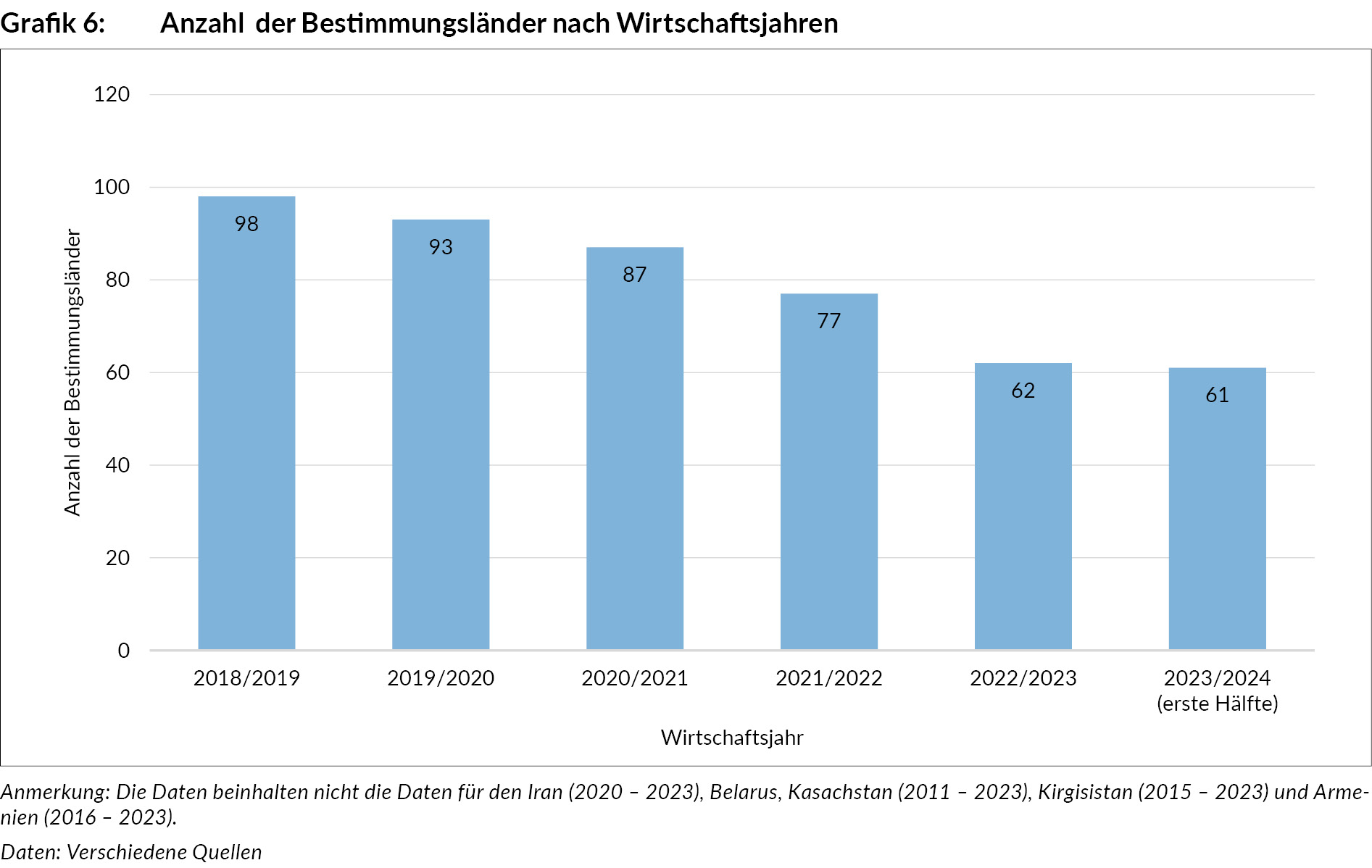

Im Wirtschaftsjahr 2018/19 wurde russischer Weizen in 98 Bestimmungsländer exportiert. In den darauffolgenden Jahren ging die Zahl der Bestimmungsländer bei gleichzeitigem Anstieg der Exporte jedoch allmählich zurück und sank im Wirtschaftsjahr 2022/23 unter dem Einfluss des anhaltenden Krieges auf 62 Bestimmungsmärkte (s. Grafik 6).

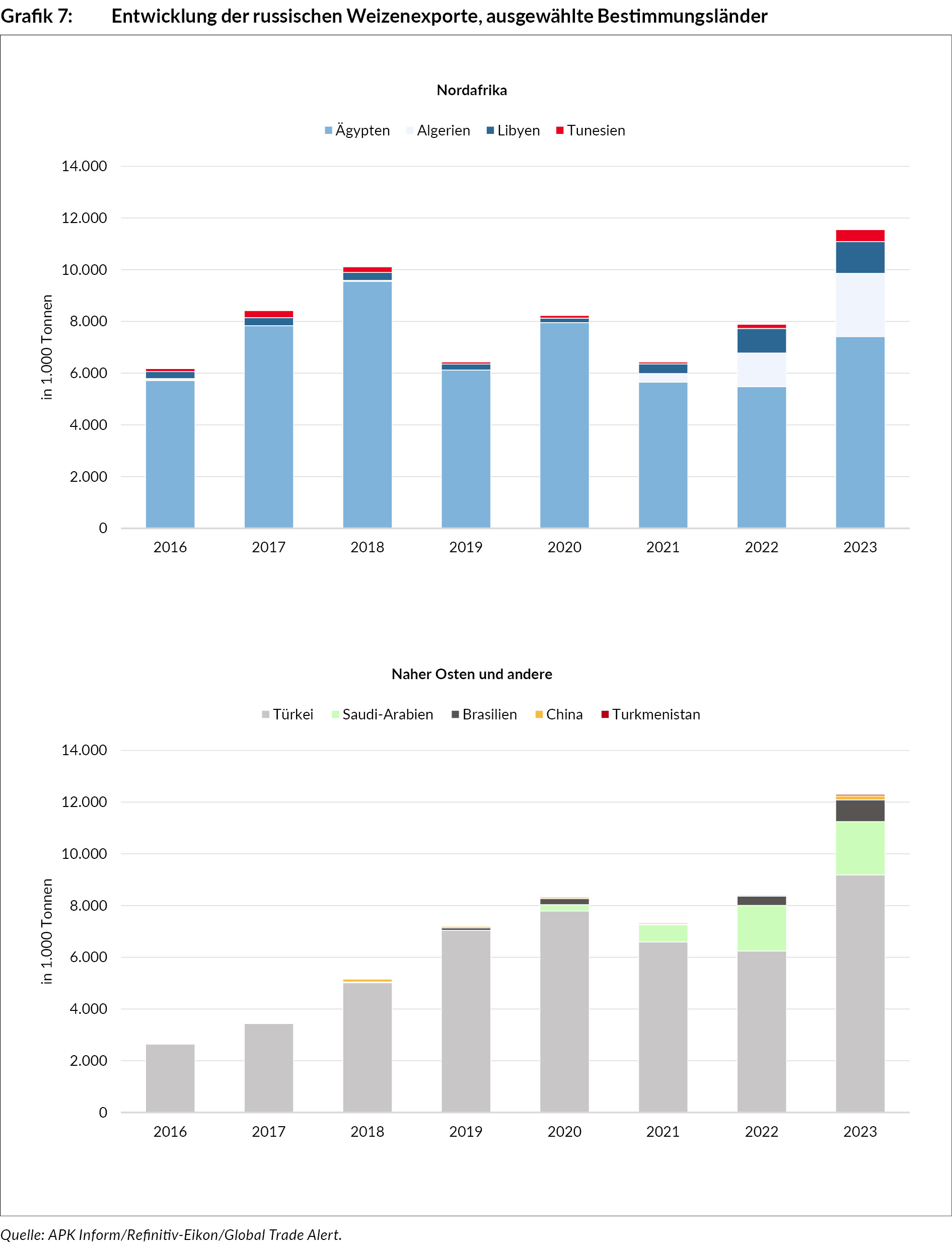

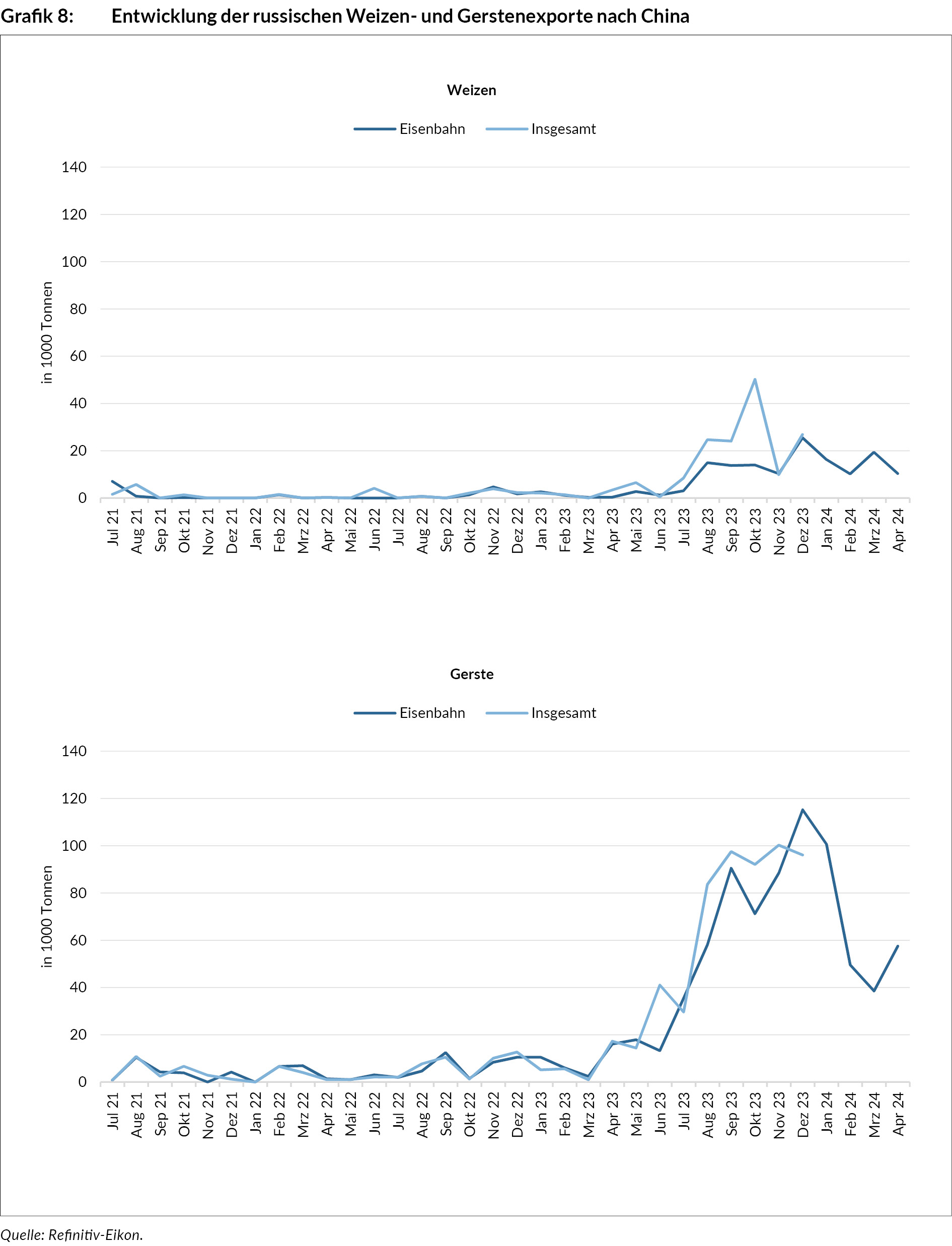

Seit dem Einmarsch Russlands in die Ukraine ist ein Anstieg der Weizenexporte in bestimmte Länder zu beobachten, der möglicherweise auf geopolitische Erwägungen zurückzuführen ist. So sind beispielsweise die Weizenexporte in nordafrikanische Länder, wie Algerien, Libyen und Tunesien (s. Grafik 7), mit engen politischen Beziehungen zu Russland gestiegen. Die Weizenexporte nach Ägypten, das traditionell ein wichtiges Zielland für russischen Weizen ist, haben jedoch nicht zugenommen. Ägypten verfolgt offiziell eine Strategie zur Diversifizierung des Handels, um die Widerstandsfähigkeit seines Weizenimportsystems zu erhöhen. Im Gegensatz dazu hat die Türkei, ein weiteres wichtiges Zielland für russische Weizenexporte, ihre Einfuhren seit Beginn des Krieges erhöht. Die Türkei, Russland gegenüber wohlwollend, hat auch eine zentrale Rolle bei den Verhandlungen über die Schwarzmeer-Getreide-Initiative gespielt. Weitere Länder, die ihre Weizeneinfuhren aus Russland erhöht haben, sind Saudi-Arabien, Brasilien, China und Turkmenistan. Was China betrifft, so exportiert Russland sowohl Weizen als auch in noch größerem Umfang Gerste, wobei der Schienenverkehr eine entscheidende Rolle bei der Unterstützung dieses Wachstums spielt (s. Grafik 8).

Schlussfolgerungen

Die russischen Weizenexporte haben in den letzten Jahren weiter zugenommen und Russlands führende Rolle im weltweiten Weizenhandel weiter gefestigt, auch nach dem Einmarsch Russlands in der Ukraine. Diese Entwicklung wurde jedoch von mehreren Veränderungen im russischen Weizenexportsektor begleitet.

Erstens ist der Anstieg der russischen Weizenexporte mit einer erheblichen Zunahme der Marktkonzentration einhergegangen. Heute entfallen auf die 10 größten Exportunternehmen 70 % der gesamten russischen Weizenexporte. Zweitens haben sich internationale Handelsunternehmen aus dem Exportmarkt zurückgezogen, während russische Unternehmen Marktanteile gewonnen haben. Im Wirtschaftsjahr 2022/23 musste RIF, ein führendes russisches Exportunternehmen, einen Rückgang seiner Bedeutung auf dem russischen Getreideexportmarkt hinnehmen, während das neu gegründete, regierungseigene Unternehmen Grain Gates gleichzeitig Marktanteile gewann (Fastmarkets 2024).

Drittens hängen diese Verschiebungen mit dem russischen Steuersystem für Weizenexporte zusammen, das im Laufe der Zeit immer flexibler geworden ist, um der sich rasch verändernden Dynamik des Weizenmarktes und den makroökonomischen Bedingungen Rechnung zu tragen. Infolge der jüngsten Änderungen der Exportsteuerpolitik im Juli 2024 gehören die derzeitigen Steuersätze zu den niedrigsten seit der Einführung der Steuer im Jahr 2021. Obwohl die Exportsteuer die Rentabilität der Weizenproduzenten in Russland schmälert, erwägt die Regierung, sie dauerhaft beizubehalten, sie aber von Zeit zu Zeit zu lockern, um einen Zusammenbruch des Getreidesektors zu vermeiden.

Viertens scheint es, dass geopolitische Faktoren zunehmend Einfluss auf die Exporthandelsmuster nehmen. In jüngster Zeit ist die Zahl der Bestimmungsländer für russische Weizenexporte zurückgegangen, während die Ausfuhren in bestimmte Länder zugenommen haben, z. B. in BRICS+-Länder wie Brasilien, China und Saudi-Arabien.

Die zunehmende Konzentration im Weizenexportgeschäft und der geringere Wettbewerb unter den Getreidekäufern auf dem russischen Binnenmarkt können zu regional niedrigeren Erzeugerpreisen führen, was die Getreideerzeuger in einigen Regionen benachteiligt (Agrarheute 2024). In Verbindung mit der finanziellen Belastung der Rentabilität der Landwirte durch die flexible Weizenexportsteuer und den derzeitigen kriegsbedingten makroökonomischen Bedingungen, könnte dies die Effizienz der Getreideproduktion untergraben und möglicherweise Russlands nachhaltiges Wachstum der Weizenproduktion und -exporte stoppen.

Es bleibt jedoch abzuwarten, ob die russische Regierung die Kontrolle über die ehemaligen ausländischen Tochtergesellschaften von Cargill, Louis Dreyfus und Viterra übernehmen wird oder ob diese Vermögenswerte, wie in anderen Sektoren zu beobachten, an neue private Eigentümer übertragen werden (Jakowlew 2024). Es ist höchst fraglich, ob eine verstärkte staatliche Kontrolle über den Getreidesektor die Möglichkeiten für die Umsetzung agrarpolitischer Maßnahmen auf dem Weizenexportmarkt erweitern würde, wie z. B. die Festlegung eines Mindestexportpreises, wie sie im Wirtschaftsjahr 2023/24 versucht wurde, oder die Einrichtung einer BRICS-Getreidebörse. Dies ist vielmehr von der Zustimmung der Getreideimportländer Russlands abhängig, welche ohne zusätzliche Druckmittel kaum erfolgen wird.

In jedem Fall ist ein widerstandsfähiges globales Handelssystem, das sich durch eine ausgewogene Handelsdiversifizierung und Selbstversorgung mit verbesserten Lagermöglichkeiten auszeichnet, von entscheidender Bedeutung für die Abschwächung der verschiedenen Risiken, die sich negativ auf die Ernährungssicherheit in importabhängigen Ländern und weltweit auswirken könnten.

.

.

Verweise

[1] Die Daten umfassen nicht die Ausfuhren in die Länder der EAEU und den Iran.

[2] Diese Informationen wurden von Arkdady Zlochevsky, dem Leiter der Russischen Getreideunion, auf der Interregionalen Landwirtschaftskonferenz in Tscheljabinsk, Russland (MAK-2024), vorgestellt.