1. Einführung

Seitdem die Russische Föderation zu einem bedeutenden Weizenexporteur auf dem Weltmarkt geworden ist, haben zahlreiche empirische Studien den unvollkommenen Wettbewerb auf den internationalen Weizenmärkten (z. B. Uhl et al. 2016, 2019; Pall et al. 2013, 2014; Gafarova et al. 2015, 2023) sowie die Marktintegration der regionalen und internationalen Märkte für Weizen (z. B. Heigermoser et al., 2021; Yugay et al., 2024) untersucht. Die Untersuchungen von Pall et al. (2014) und Gafarova et al. (2023) bieten detaillierte Übersichten über RDE-Studien, die nach Export- und Zielländern, Produkten, Zeiträumen, Daten, Modellen und Methoden untergliedert sind. Die Schätzergebnisse der meisten Studien deuten darauf hin, dass auf den internationalen Märkten eine oligopolistische Marktmacht existiert.

In den vergangenen zwei Jahrzehnten haben die Regierungen Kasachstans, Russlands und der Ukraine verschiedene Handels- und Exportbeschränkungen für Weizenexporte eingeführt, darunter Ausfuhrverbote, Ausfuhrlizenzen, Quoten, Steuern, Zölle und Vereinbarungen zur Regulierung der Getreideexportmengen. Gafarova et al. (2023) stellten fest, dass die von der kasachischen, russischen und ukrainischen Regierung verhängten Exportbeschränkungen einen positiven und statistisch signifikanten Einfluss auf das Verhalten der russischen Exporteure hatten und die oligopolistische Marktmacht der Exporteure in den südkaukasischen Ländern sogar verstärkten.

Vor diesem Hintergrund ist davon auszugehen, dass russische Weizenexporteure von diesen Exportbeschränkungen profitieren könnten und dass Russlands anhaltender Krieg ihre Marktmacht auf dem internationalen Weizenmarkt weiter ausdehnen könnte. Es ist zu erwarten, dass die von den kasachischen, russischen und ukrainischen Regierungen verhängten Exportbeschränkungen sowie der russische Angriff eine negative Auswirkung auf das Wettbewerbsverhalten der russischen Weizenexporteure auf den ägyptischen und türkischen Weizenmärkten haben und zur Ausübung von Marktmacht führen könnten. Darüber hinaus könnten aus den disaggregierten Daten der russischen Häfen weitere empirische Erkenntnisse sowohl zur Marktkonzentration eines der weltweit größten Weizenexportländer in der Schwarzmeerregion als auch zum Wettbewerb zwischen den russischen Exporteuren, die Weizen aus Noworossijsk, Rostow und anderen Häfen exportieren, gewonnen werden. Die hafenbasierten Ergebnisse können wesentlich zu einem besseren Verständnis sowohl der Auswirkungen von Exportbeschränkungen als auch der Wettbewerbslage auf den internationalen Weizenmärkten beitragen und somit Strategien zur Erreichung der Ziele für nachhaltige Entwicklung (SDGs) sowie zur Verbesserung der globalen Ernährungssicherheit unterstützen. Eine hohe Konzentration auf den internationalen Märkten könnte den Wettbewerb und damit das Funktionieren der Märkte beeinträchtigen und sogar zur Ausübung von Marktmacht führen. Dies könnte die Erreichung von zwei der siebzehn Ziele der SDGs der UN gefährden, darunter Ziel 2 »Kein Hunger« und Ziel 12 »Nachhaltiger Konsum und Produktion«. Die Ergebnisse dieser Studie verdeutlichen den Forschungsbedarf, der sowohl für Forschung und Wissenschaft als auch für Unternehmen, Regierungen und internationale Organisationen von großem Interesse sein kann.

2. Konzentration der russischen Weizenexporte

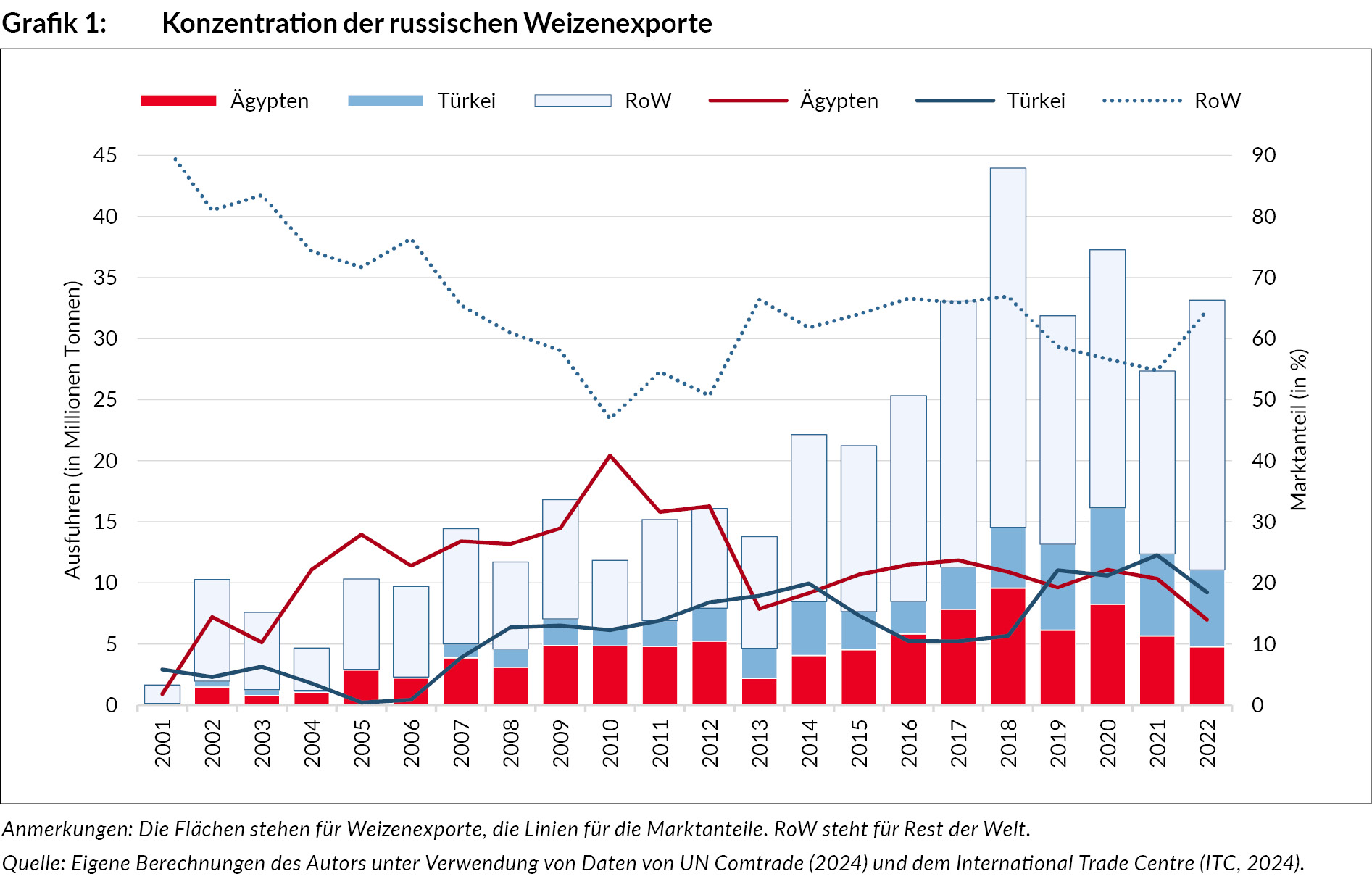

Grafik 1 zeigt die Entwicklung der russischen Weizenexporte in den letzten zwei Jahrzehnten und verdeutlicht zum einen den Aufstieg Russlands zu einem wichtigen Akteur auf dem internationalen Weizenmarkt. Zum anderen weisen die russischen Exporte einen bemerkenswert hohen Konzentrationsgrad in Bezug auf die Zielländer Ägypten und die Türkei auf.

Die Ausfuhrmenge stieg von etwa 2 Millionen Tonnen im Jahr 2001 auf fast 44 Millionen Tonnen im Jahr 2018, wobei die Exporte in über 120 Länder weltweit gingen. Bemerkenswert ist, dass mehr als ein Drittel der russischen Weizenexporte auf zwei Schlüsselmärkte entfielen: Ägypten, das durchschnittlich 22 % (ca. 4,3 Millionen Tonnen jährlich) erhielt, und die Türkei, auf die 12 % (ca. 2,8 Millionen Tonnen jährlich) entfielen. Die restlichen zwei Drittel der Weizenexporte verteilten sich auf andere Länder weltweit (Rest der Welt, RoW).

2.1. Ägyptischer Weizenmarkt

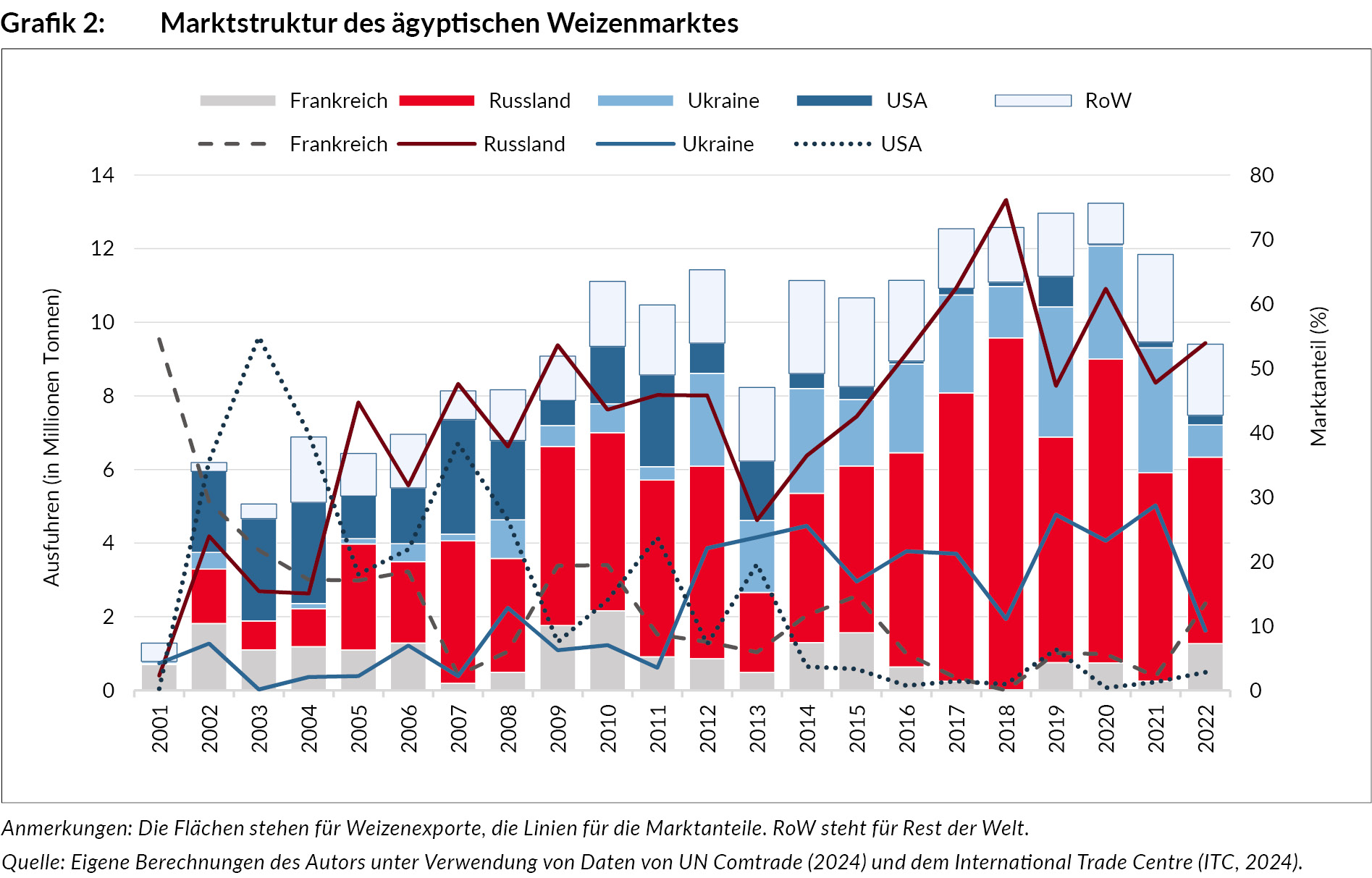

Grafik 2 zeigt die Entwicklung der Weizenexporte aus wichtigen Exportländern wie Frankreich, Russland, der Ukraine und den USA in den ägyptischen Weizenmarkt und verdeutlicht die Marktstruktur sowie die Marktanteilsverteilung.

In den vergangenen zwei Jahrzehnten hat der ägyptische Weizenmarkt ein erhebliches Wachstum erfahren, wobei die Weizenimporte von etwa 1,3 Millionen Tonnen im Jahr 2001 auf 13,3 Millionen Tonnen im Jahr 2020 gestiegen sind. Dieser erhebliche Anstieg deutet auf die wachsende Nachfrage Ägyptens nach Weizen hin, die in erster Linie durch das Bevölkerungswachstum von 73 Millionen Menschen im Jahr 2001 auf fast 109 Millionen Menschen im Jahr 2021 bedingt ist (FAOSTAT, 2024). Trotz eines Anstiegs der inländischen Weizenproduktion von 6,3 Millionen Tonnen auf 9,7 Millionen Tonnen reicht die inländische Produktion nicht aus, um die steigende Nachfrage zu decken. Die Importabhängigkeitsquote (IDR) für Weizen in Ägypten von 2001 bis 2022 verdeutlicht die zunehmende Abhängigkeit des Landes von Weizenimporten, wobei die Quote von 17 % im Jahr 2001 auf über 60 % in den späten 2010er Jahren stieg. Die IDR erreichte 2019 einen Höchststand von rund 60 % und blieb bis 2020 über 59 %, was die hohe Abhängigkeit von Importen unterstreicht.

Seit 2005 hat sich Russland zum führenden Exporteur nach Ägypten entwickelt und seine Ausfuhren von rund 30 Tausend Tonnen (2 % Marktanteil) im Jahr 2001 auf fast 10 Millionen Tonnen (76 % Marktanteil) im Jahr 2018 gesteigert, was ein deutliches Wachstum der Marktdominanz zeigt. Russland exportiert nun jährlich mehr als 4 Millionen Tonnen Weizen nach Ägypten und erreicht damit einen durchschnittlichen Marktanteil von 42 %. Neben Russland hat sich die Ukraine in den letzten zehn Jahren zu einem bedeutenden Konkurrenten entwickelt und exportiert jährlich durchschnittlich 1,4 Millionen Tonnen nach Ägypten, was einem Marktanteil von 13 % entspricht. Frankreich und die USA mussten einen erheblichen Rückgang ihrer Marktanteile hinnehmen. Zwischen 2001 und 2022 exportierte Frankreich durchschnittlich 990 Tausend Tonnen jährlich und hielt damit einen Marktanteil von 13 %, während die USA durchschnittlich 1,2 Millionen Tonnen jährlich exportierten und damit ebenfalls einen Marktanteil von 13 % hielten (FAOSTAT, 2024). Die Weizenexporte aus den verbleibenden Ländern der Welt nach Ägypten belaufen sich auf durchschnittlich 1,5 Millionen Tonnen pro Jahr, was einem Marktanteil von 17 % entspricht und die Vielfalt der Weizenexportländer widerspiegelt, die Ägypten beliefern.

Was die Marktstruktur angeht, so hat sich der ägyptische Weizenmarkt zunehmend konzentriert, wobei Russland die Exportlandschaft dominiert. Seit 2015 hat Russland seine beherrschende Stellung mit einem Marktanteil von über 50 % beibehalten. Die sinkenden Anteile Frankreichs und der USA in Verbindung mit der stetigen Präsenz der Ukraine und der verbleibenden Länder der Welt (RoW) verdeutlichen eine dynamische und sich entwickelnde Marktstruktur. Diese Verschiebung unterstreicht den wachsenden Einfluss Russlands und die geringere Wettbewerbspräsenz anderer großer Exporteure.

2.2. Türkischer Weizenmarkt

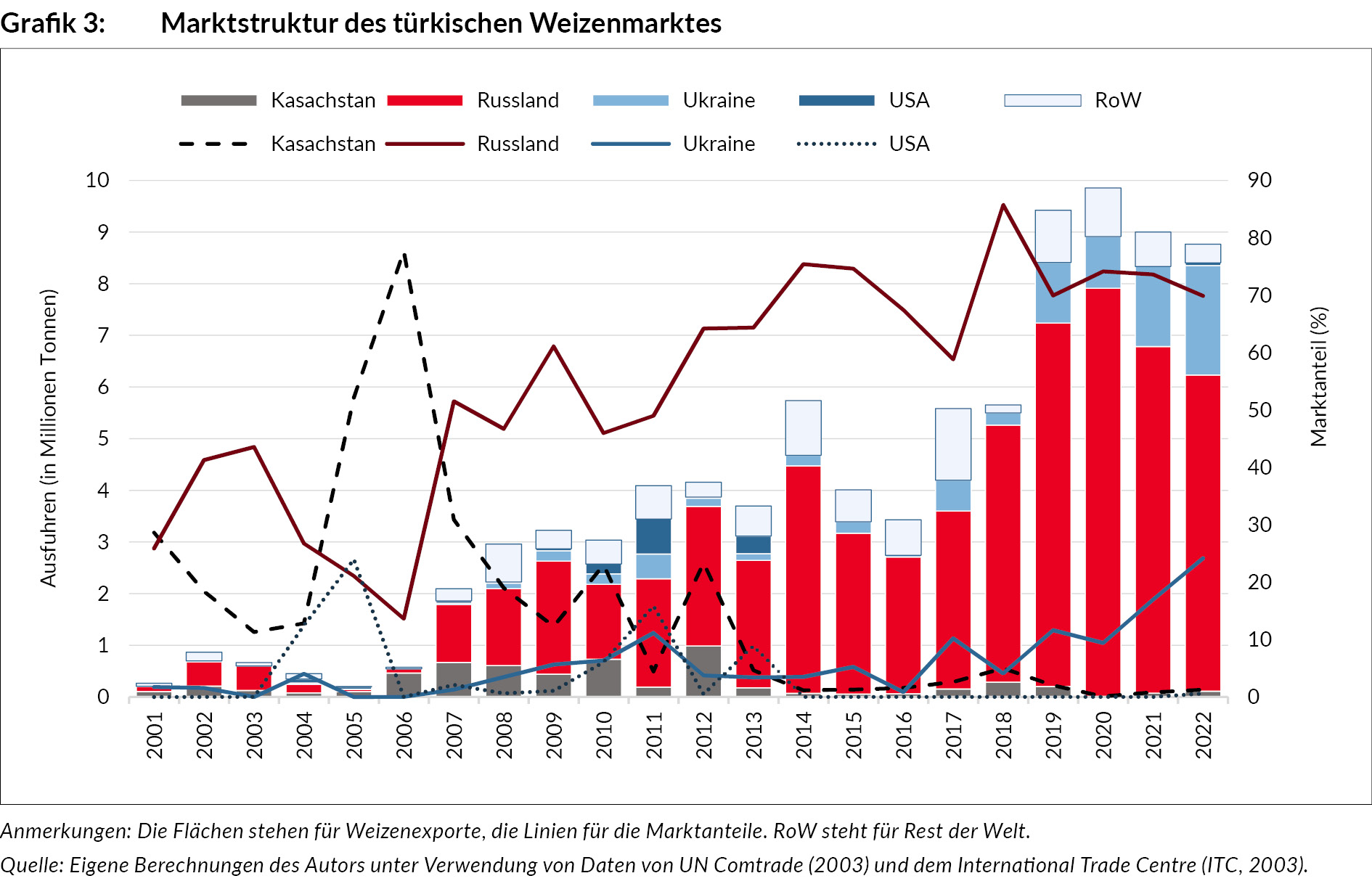

Grafik 3 zeigt die Entwicklung der Weizenexporte aus wichtigen Exportländern wie Kasachstan, Russland, der Ukraine und den USA in den türkischen Weizenmarkt und verdeutlicht eine signifikante Veränderung der Marktstruktur sowie der Konzentration der russischen Exporte in den letzten zwei Jahrzehnten. Der türkische Weizenmarkt ist stärker gewachsen als der ägyptische Markt. Die Weizeneinfuhren stiegen von etwa 368.000 Tonnen im Jahr 2001 auf 10,7 Millionen Tonnen im Jahr 2020, was auf eine steigende Nachfrage nach Weizen in der Türkei hindeutet. Wie in Ägypten ist der Anstieg der Nachfrage auf das Bevölkerungswachstum zurückzuführen, das von 65 Millionen Menschen im Jahr 2001 auf fast 85 Millionen Menschen im Jahr 2021 anstieg (FAOSTAT, 2024). Die inländische Weizenerzeugung in der Türkei bleibt konstant bei durchschnittlich 20 Millionen Tonnen und schwankt zwischen 17,2 und 22,6 Millionen Tonnen (FAOSTAT, 2024).

Über einen Zeitraum von 22 Jahren ist die IDR im Allgemeinen gestiegen, was auf eine zunehmende Abhängigkeit von Importen im Verhältnis zum Inlandsverbrauch hinweist. In den frühen 2000er Jahren war die Abhängigkeit von Einfuhren relativ gering, aber Ende der 2010er und Anfang der 2020er Jahre erreichte diese Abhängigkeit ihren Höhepunkt. Die höchste IDR wurde 2019 mit fast 35 % beobachtet, mit einem leichten Rückgang in den Folgejahren. Die IDR für Weizen in der Türkei ist deutlich niedriger als die in Ägypten.

Im Vergleich zu Ägypten wurde Russland 2007 zum führenden Weizenexporteur in die Türkei und überholte damit andere Länder, zwei Jahre nachdem es eine ähnliche Position auf dem ägyptischen Markt erreicht hatte. Russlands Weizenexporte in die Türkei stiegen von rund 81.000 Tonnen (14 % Marktanteil) im Jahr 2005 auf fast 1,1 Millionen Tonnen (52 % Marktanteil) im Jahr 2007. Dieser Aufwärtstrend setzte sich fort und erreichte im Jahr 2020 7,9 Millionen Tonnen, was einem Anteil von 74 % am türkischen Weizenmarkt entspricht. In den vergangenen zwei Jahrzehnten hat Russland jährlich durchschnittlich rund 3 Millionen Tonnen Weizen in die Türkei exportiert und sich damit einen durchschnittlichen Marktanteil von 55 % gesichert. Daher hat Russland auf dem türkischen Weizenmarkt eine dominantere Stellung als auf dem ägyptischen Markt.

3. Russische Seehäfen Noworossijsk und Rostow

Der Seehafen Noworossijsk (NSP) an der Schwarzmeerküste ist einer der größten Getreideexportknotenpunkte Russlands. In Noworossijsk sind mehrere Getreideterminals in Betrieb, darunter der Getreideterminal von JSC KSK, der im Jahr 2022 5,2 Millionen Tonnen und im Jahr 2023 8,2 Millionen Tonnen exportierte (KSK, 2024), und der Noworossijsk Grain Terminal LLC, der im Jahr 2022 4,2 Millionen Tonnen und im Jahr 2023 6,6 Millionen Tonnen exportierte (NZT, 2024). Der Seehafen Rostow befindet sich in Rostow am Don, etwa 50 Kilometer von der Küste des Asowschen Meeres entfernt. Dieser Hafen beherbergt auch mehrere Getreideterminals, wie z. B. das Rostow Grain Terminal LLC, das im Jahr 2022 ein Exportvolumen von 4,2 Millionen Tonnen und im Jahr 2023 von 6,6 Millionen Tonnen verzeichnete (RGT, 2024).

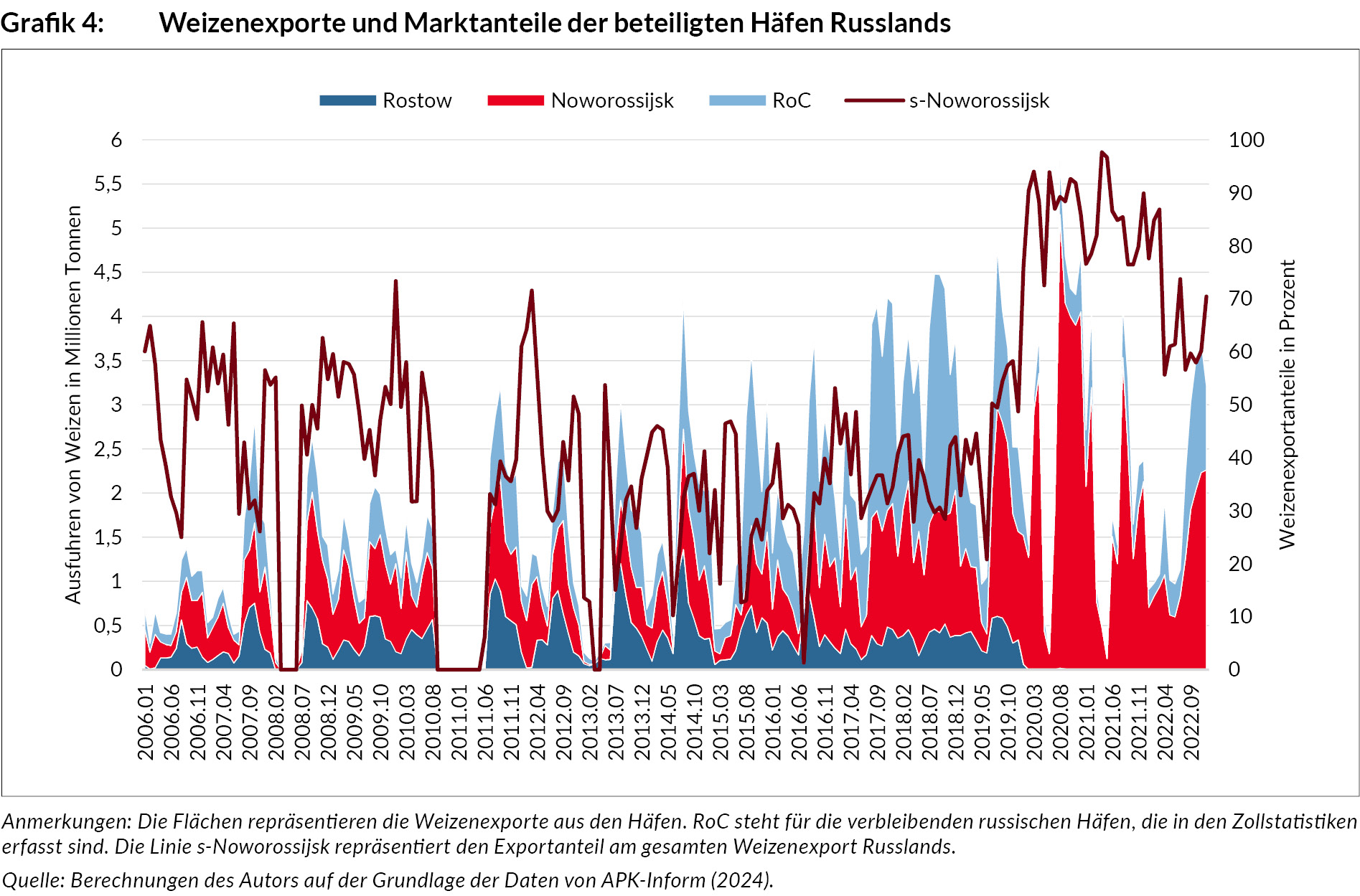

Grafik 4 zeigt die weltweiten Weizenexporte und den Anteil der russischen Seehäfen von Januar 2006 bis Dezember 2022, basierend auf Zollexportstatistiken von 92 regionalen Zollbehörden in der Russischen Föderation (APK-Inform, 2024).

In diesem Zeitraum entwickelte sich der Seehafen Noworossijsk zu einem der größten Häfen Russlands und exportierte im Durchschnitt fast die Hälfte des gesamten Weizenexports des Landes. Von Januar 2020 bis Dezember 2022 stieg der Exportanteil des Hafens deutlich an, erreichte zeitweise über 95 % und lag im Durchschnitt bei etwa 80 %. Der zweitgrößte russische Hafen, der Seehafen Rostow, wickelt 16 % der gesamten russischen Weizenexporte ab und wird von der regionalen Zollbehörde Rostow erfasst. Die verbleibenden 36 % der Weizenausfuhren entfallen auf andere Häfen, die in den 90 regionalen Zollstatistiken Russlands erfasst sind.

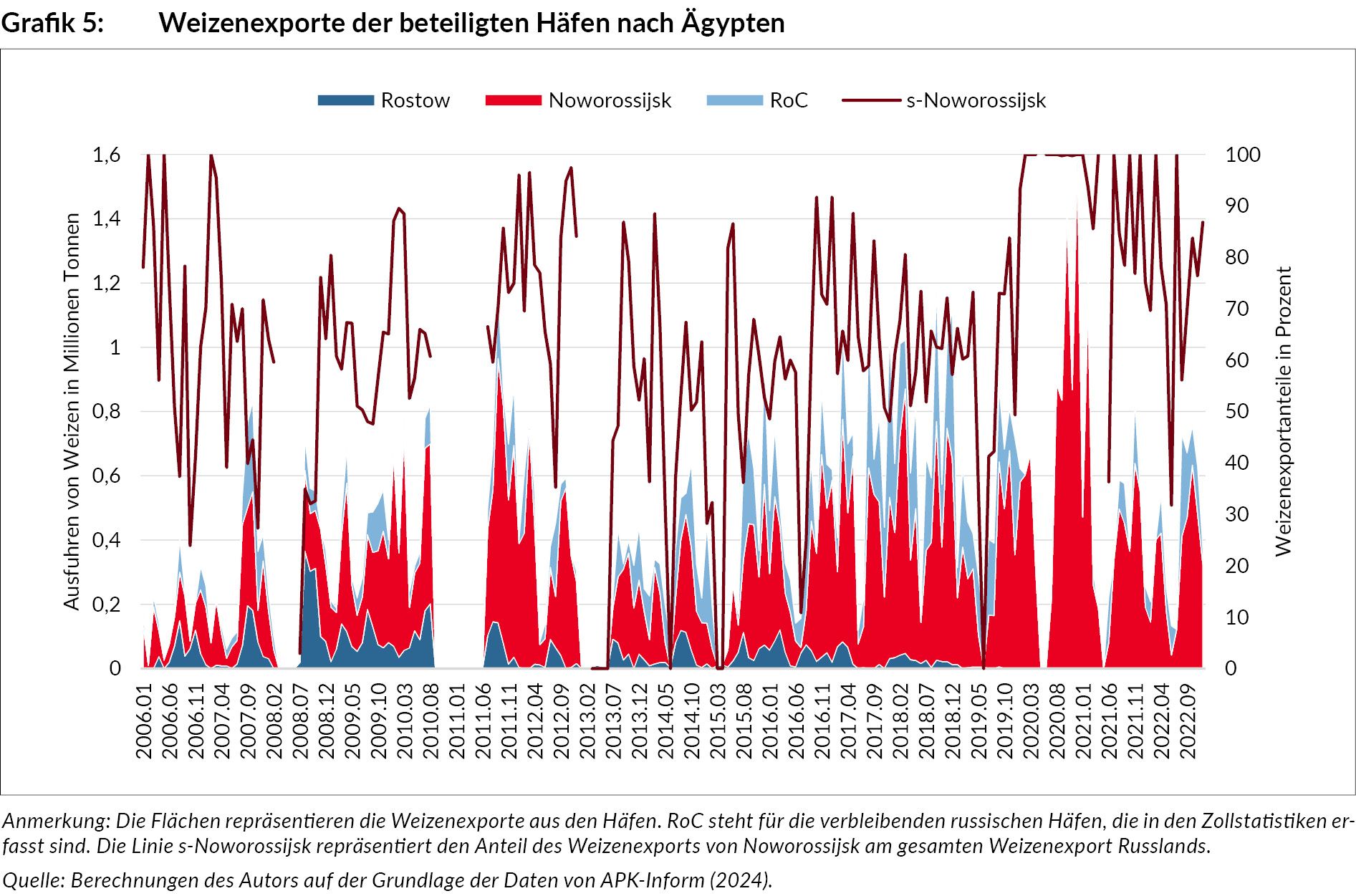

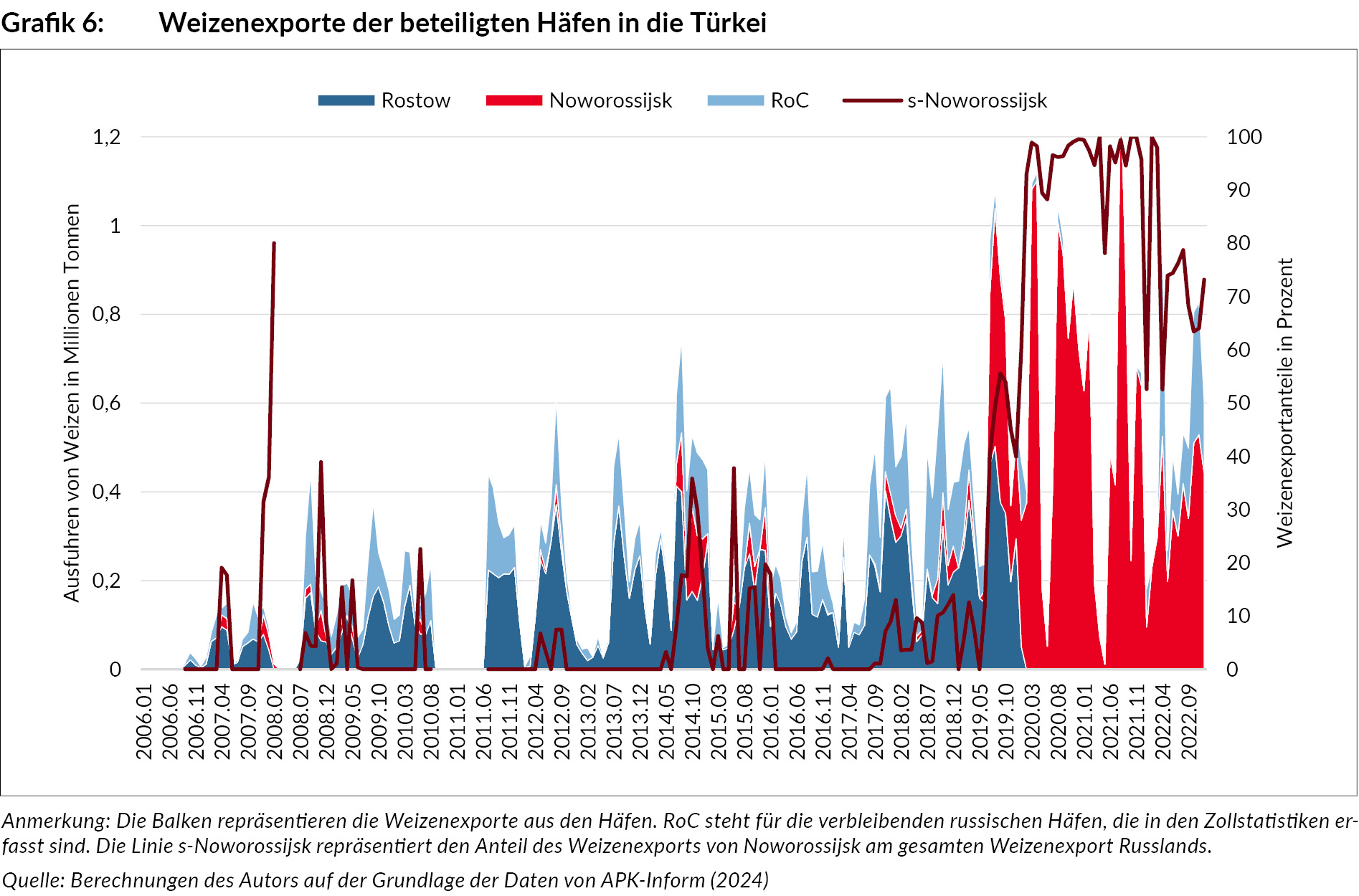

Angesichts der beträchtlichen Exportanteile der Seehäfen Noworossijsk und Rostow und des erheblichen Anteils der russischen Weizenexporte in wichtige Bestimmungsländer wie Ägypten und die Türkei geben die Grafiken 5 und 6 Aufschluss über die monatlichen Weizenexporte in diese Länder und die von den russischen Häfen und Zollbehörden verwalteten Anteile.

4. Hafenbezogene Weizenexporte nach Ägypten und in die Türkei

Ein Vergleich der hafenbezogenen Weizenexporte nach Ägypten und in die Türkei, die in den Grafik 5 und 6 veranschaulicht sind, zeigt sowohl Ähnlichkeiten als auch erhebliche Unterschiede bei den Weizenexporten aus Russland nach Ägypten und in die Türkei. Einerseits wurden über den Seehafen Noworossijsk etwa 64 % der russischen Weizenexporte nach Ägypten abgewickelt, aber nur 23 % der Exporte in die Türkei.

Andererseits wurden über den Seehafen Rostow etwa 50 % der russischen Weizenausfuhren in die Türkei abgewickelt, während nur 13 % der Ausfuhren nach Ägypten über diesen Hafen liefen. Die verbleibenden 23 % der Ausfuhren nach Ägypten und 28 % der Ausfuhren in die Türkei entfallen auf andere Häfen, die in den 90 regionalen Zollstatistiken Russlands erfasst sind. Eine wichtige Gemeinsamkeit besteht darin, dass der Seehafen Rostow ab Januar 2020 seine Rolle bei den Weizenexporten in beide Zielländer verlor, während der Seehafen Noworossijsk zum dominierenden Hafen für Exporte in diese beiden Länder sowie in andere Länder wurde (vgl. Grafik 4).

5. Hafenbezogene Preis- und Mengenschwankungen bei Weizenexporten

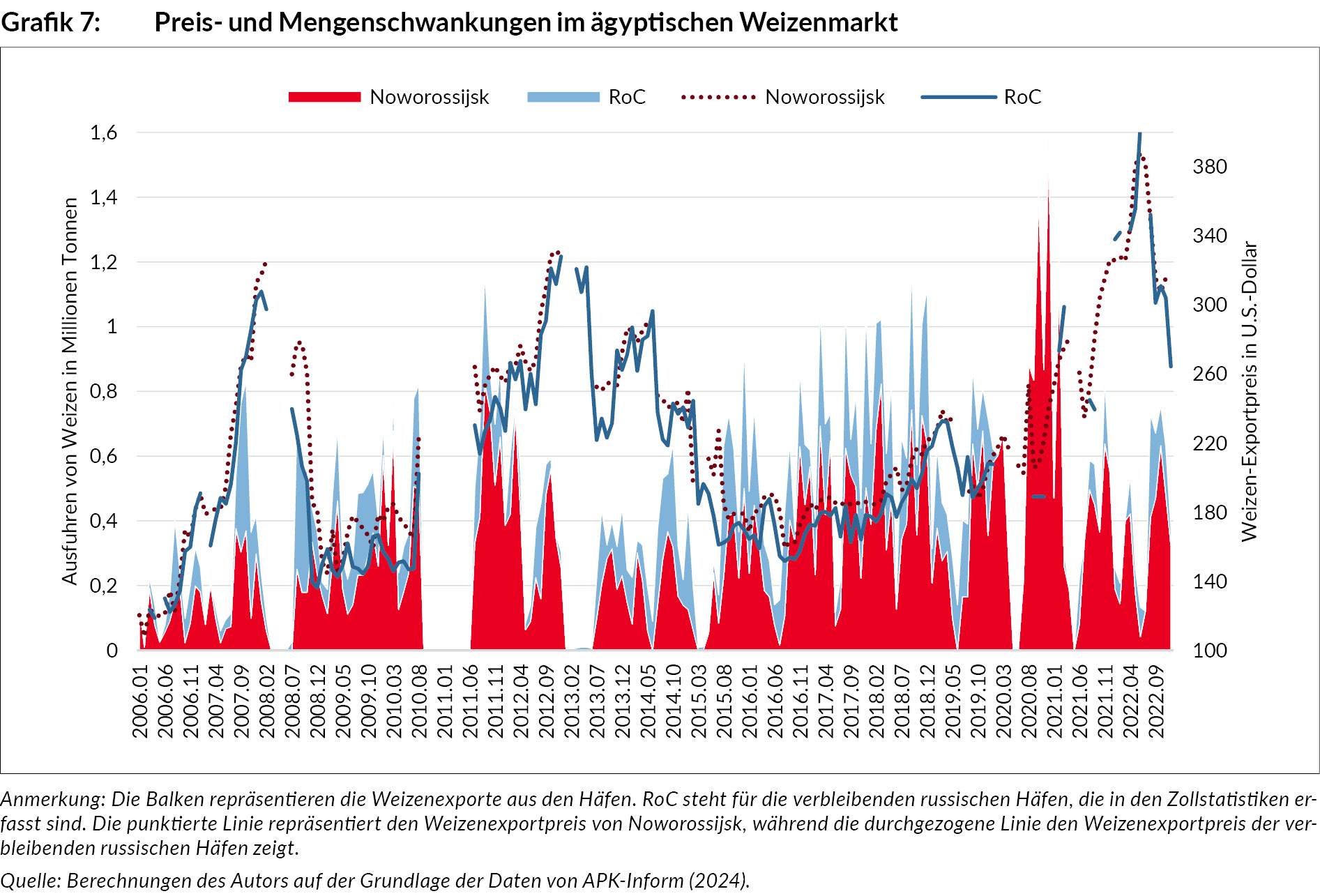

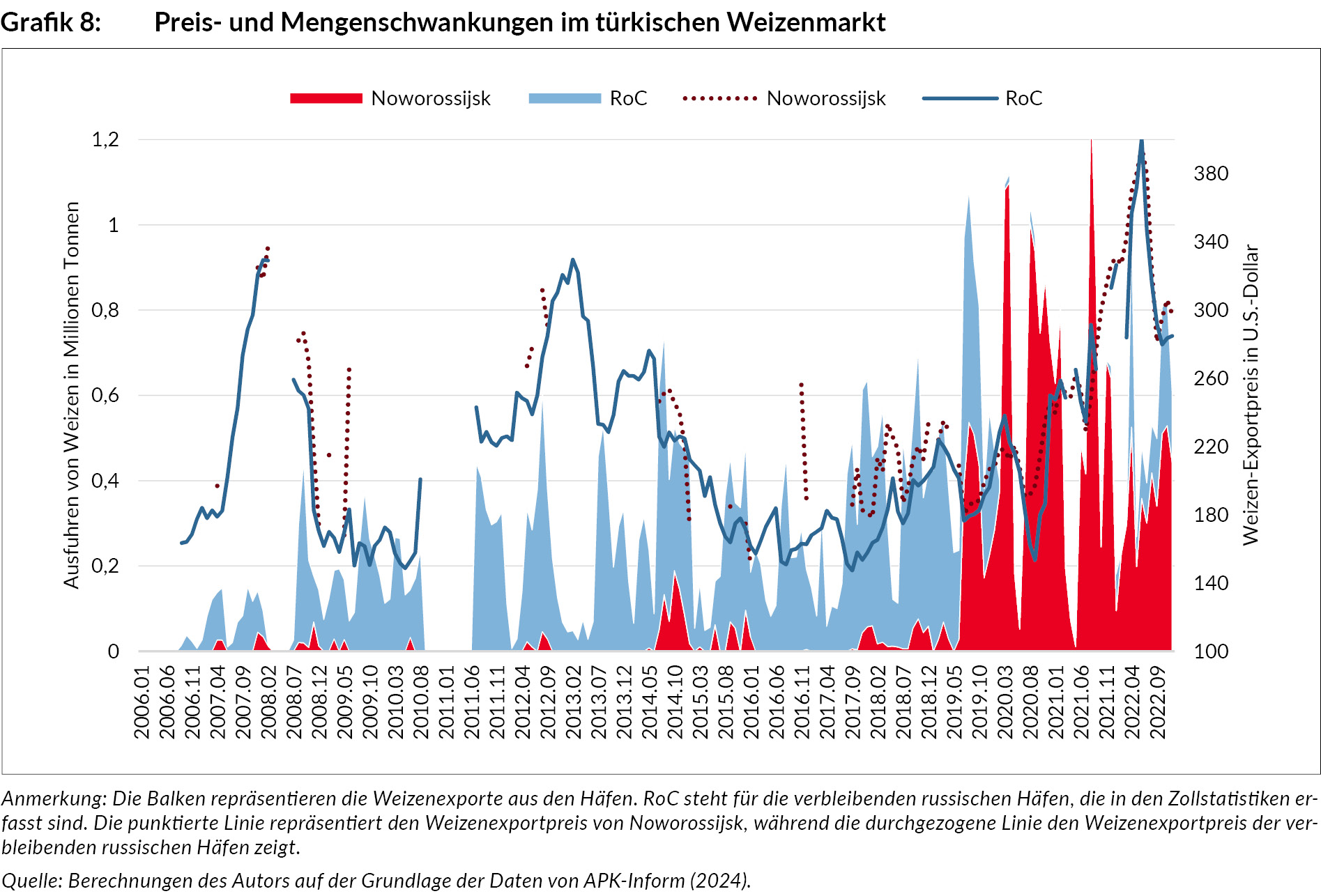

Die Grafiken 7 und 8 veranschaulichen erhebliche Preis- und Mengenschwankungen bei den hafenbezogenen Weizenexporten nach Ägypten und in die Türkei, die über den russischen Hafen Noworossijsk sowie andere Seehäfen, einschließlich des Hafens von Rostow, abgewickelt wurden. Die Daten zu den anderen Seehäfen basieren auf regionalen Zollstatistiken (RoC), die spezifischen Unterschiede in den Exportmengen und -preisen zwischen den einzelnen Seehäfen aufzeigen. Die Preis- und Mengenschwankungen sind durch verschiedene Faktoren wie saisonale Ernte- und Exportbedingungen bedingt, die saisonale Einflüsse auf die Preisbildung und die Exportdynamik umfassen.

Diese Preis- und Mengenschwankungen im ägyptischen und türkischen Weizenmarkt werden auch von anderen Faktoren beeinflusst. Einerseits wirken sich Naturkatastrophen und Klimaphänomene auf die Weizenerträge und damit auf die Produktionsmengen aus. Andererseits führen politische Faktoren wie anhaltende militärische Angriffe Russlands auf Hafeninfrastruktur, die Besetzung und Zerstörung landwirtschaftlicher Anbauflächen in der Ukraine sowie staatliche Handels- und Exportbeschränkungen zu Unsicherheit bei Weizenproduzenten und -händlern. Diese Faktoren müssen in weiteren empirischen Analysen berücksichtigt werden, um wertvolle Einblicke in saisonale Handelsmuster und die Auswirkungen von Exportrestriktionen auf das Marktverhalten der Weizenexporte zu gewinnen.

Die Weizenexporte hängen stark von den Produktionsmengen ab, die aufgrund der Wetterbedingungen erheblich schwanken können. Beispielsweise stehen die hohen Produktionserträge der Jahre 2008/2009 im Gegensatz zu den deutlich niedrigeren Erträgen während der »Großen Dürre« Russlands im Jahr 2010. Zusätzlich beeinflussen staatliche Eingriffe wie die Erhebung von Ausfuhrsteuern und -abgaben durch die russische Regierung die Weizenexporte. Die staatlichen Markteingriffe werden oft als Sicherungsmaßnahmen zur Gewährleistung der Versorgungslage und Stabilität auf den inländischen Weizenmärkten begründet.

Diese Markteingriffe traten in bestimmten Zeiträumen auf, darunter vom 12. November 2007 bis zum 1. Juli 2008, vom 1. Februar 2015 bis zum 15. Mai 2015, vom 1. Juli 2015 bis zum 23. September 2016 und vom 23. September 2016 bis zum 15. Februar 2021. Darüber hinaus verhängte die russische Regierung zweimal ein Ausfuhrverbot für Weizen: vom 15. März 2008 bis zum 30. April 2008 und vom 15. August 2010 bis zum 30. Juni 2011. Diese staatlichen Markteingriffe tragen zur beobachteten Instabilität der Exportmuster bei (vgl. Gafarova et al., 2023; Uhl et al., 2019; GTA, 2024).

Ein Vergleich der Grafiken 7 und 8 zeigt erhebliche Unterschiede bei den Weizenexporten in verschiedene Zielländer und zwischen den russischen Seehäfen. Grafik 7 zeigt, dass für die ägyptischen Märkte sowohl die Ausfuhrmenge als auch der Preis im Hafen von Noworossijsk wesentlich höher sind als bei restlichen Seehäfen, einschließlich Rostow. Im Gegensatz dazu zeigt Grafik 8, dass für die türkischen Märkte die Ausfuhrmenge im Hafen von Noworossijsk bis Dezember 2019 deutlich niedriger war als in anderen regionalen Zollbehörden, einschließlich Rostow. Ab Januar 2020 ist jedoch ein deutlicher Anstieg der Ausfuhrmenge in Noworossijsk zu verzeichnen. Außerdem war der Ausfuhrpreis für Weizen, der für die Türkei bestimmt war, insbesondere bis Dezember 2019 im Hafen von Noworossijsk deutlich höher als in anderen regionalen Zollbehörden, einschließlich Rostow. Darüber hinaus veranschaulichen die Grafiken 7 und 8 erhebliche saisonale Schwankungen bei den Weizenausfuhrmengen nach Ägypten und in die Türkei sowie bei den Ausfuhrpreisen im Hafen von Noworossijsk und in anderen russischen Häfen, die in den Zollstatistiken erfasst sind.

6. Schlussfolgerungen

Neben dem Seehafen Noworossijsk gehören weitere fünf russische Seehäfen am Schwarzen Meer dazu: Anapa, Gelendshik, Sotschi, Taman und Tuapse. Am Asowschen Meer sind auch Rostow, Jeisk, Taganrog, Temrjuk und Kawkas relevante Seehäfen. Allerdings sind nicht alle diese Häfen an den russischen Weizenexporten beteiligt. Die wichtigsten Schwarzmeerhäfen für Weizenexporte sind Noworossijsk, Tuapse und Taman, während am Asowschen Meer Rostow sowie Taganrog, Asow, Jeisk und Temrjuk eine Rolle bei den Weizenexporten spielen. Die Analyse der Ergebnisse anhand der disaggregierten hafenbezogenen Weizenexportdaten zeigt, dass die Seehäfen am Asowschen Meer ab Januar 2020 fast vollständig stillgelegt sind.

Noworossijsk, der größte Seehafen, unterscheidet sich in Bezug auf die Hafenkapazitäten erheblich von den anderen Häfen am Schwarzen Meer und am Asowschen Meer. Folglich kann eine disaggregierte Analyse der Weizenexporte auf Hafenebene, insbesondere unter Berücksichtigung der einzigartigen Merkmale von Noworossijsk und anderen Seehäfen, wertvolle empirische Ergebnisse zur Preisbildung unter unvollkommenem Wettbewerb auf dem internationalen Weizenmarkt liefern.

Die Ergebnisse der deskriptiven Analyse zur Marktstruktur auf den ägyptischen und türkischen Weizenmärkten deuten auf eine hohe Marktkonzentration, Preis- und Mengenschwankungen sowie Preis- und Mengenunterschiede zwischen den einzelnen Seehäfen hin. Im Hinblick auf die Exportbeschränkungen, die von den Regierungen Kasachstans, Russlands und der Ukraine verhängt wurden, sowie auf den Angriffskrieg Russlands gegen die Ukraine, können modellbasierte Analysen des Marktverhaltens der russischen Weizenexporteure anhand der disaggregierten, hafenbezogenen Exportdaten neue empirische Erkenntnisse zur Analyse des unvollkommenen Wettbewerbs und der Messung der oligopolistischen Marktmacht liefern. Diese Erkenntnisse sind insbesondere für den russischen Export nach Ägypten und die Türkei von Relevanz.