Voraussetzungen für die Steuerreform und zentrale Indikatoren zur Messung ihrer Wirksamkeit

Die ukrainische Steuerpolitik hat einige Entwicklungsstadien durchlaufen auf dem Weg von einer Planwirtschaft, die durch staatliche Vorgaben gesteuert wurde, zu einer Marktwirtschaft, in der die Fiskalpolitik bei der Regulierung eine wichtige Rolle spielt.

Jeder Abschnitt dieser Entwicklung wurde begleitet von der Verabschiedung einer Reihe von Rechtsakten, die die Grundregeln der Besteuerung festlegten und die mittelfristigen strategischen Entwicklungsziele des ukrainischen Steuersystems vorgaben. Leider wurde ein wesentlicher Teil davon aufgrund des grundlegenden politischen Wandels im Land nicht umgesetzt. Darüber hinaus entsprechen viele Vorgaben des Steuerrechts nicht der allgemeinen Entwicklungsstrategie der Ukraine.

Die Revolution der Würde hat 2014 das gesellschaftspolitische Leben der Ukraine verändert. In diesem Zusammenhang wurde die jüngste Phase der Reform des ukrainischen Steuersystems eingeleitet. Seither wurde die Steuergesetzgebung der Ukraine jährlich aktualisiert. Dabei waren nicht alle Änderungen erfolgreich.

Es ist allgemein bekannt, dass Steuerhinterziehung, Korruption und informelle Beschäftigung zu den Hauptproblemen des Steuersystems in der Ukraine gehören. Daher war die Lösung dieser Probleme eines der Hauptziele der Reformen. Die Wirksamkeit der Reformen spiegelt sich in Änderungen der relevanten Indikatoren wider, zu denen Verbesserungen oder Verschlechterungen der Steuerverwaltung, eine Erhöhung oder Verringerung der Steuerbelastung sowie eine Erhöhung oder Verringerung der Steuereinnahmen für den konsolidierten Staatshaushalt gehören.

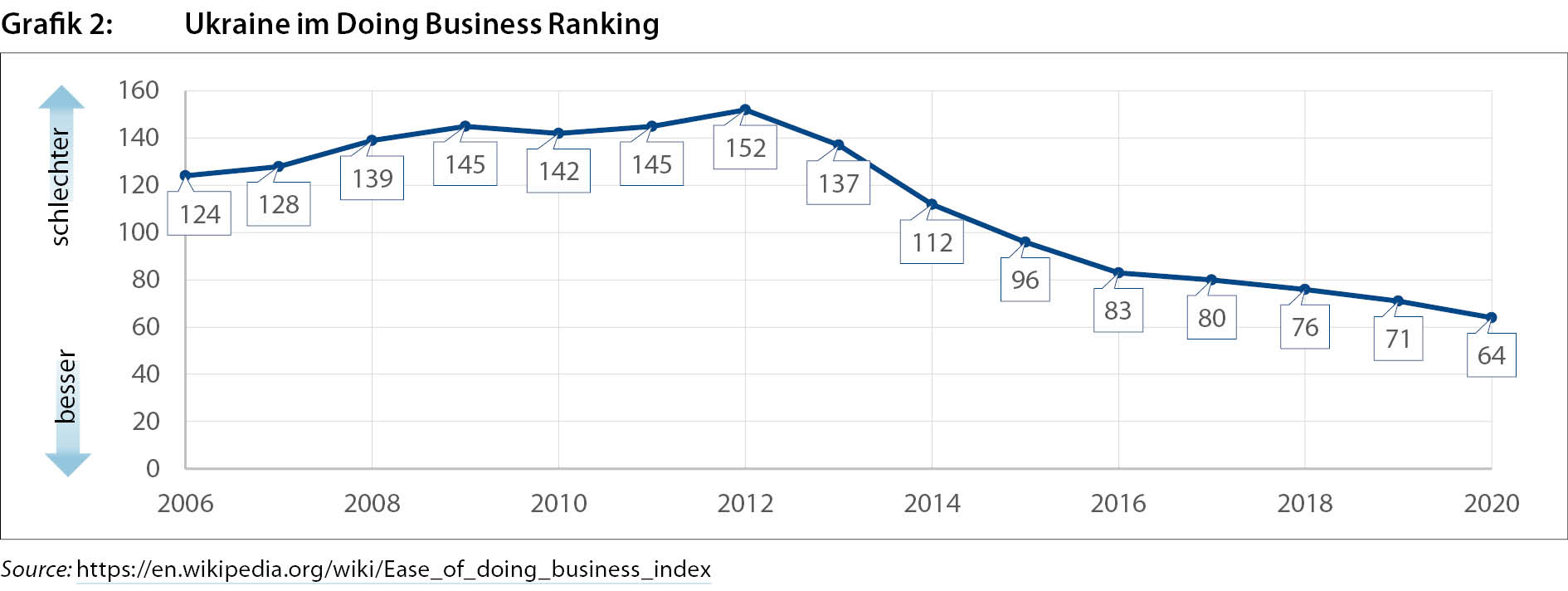

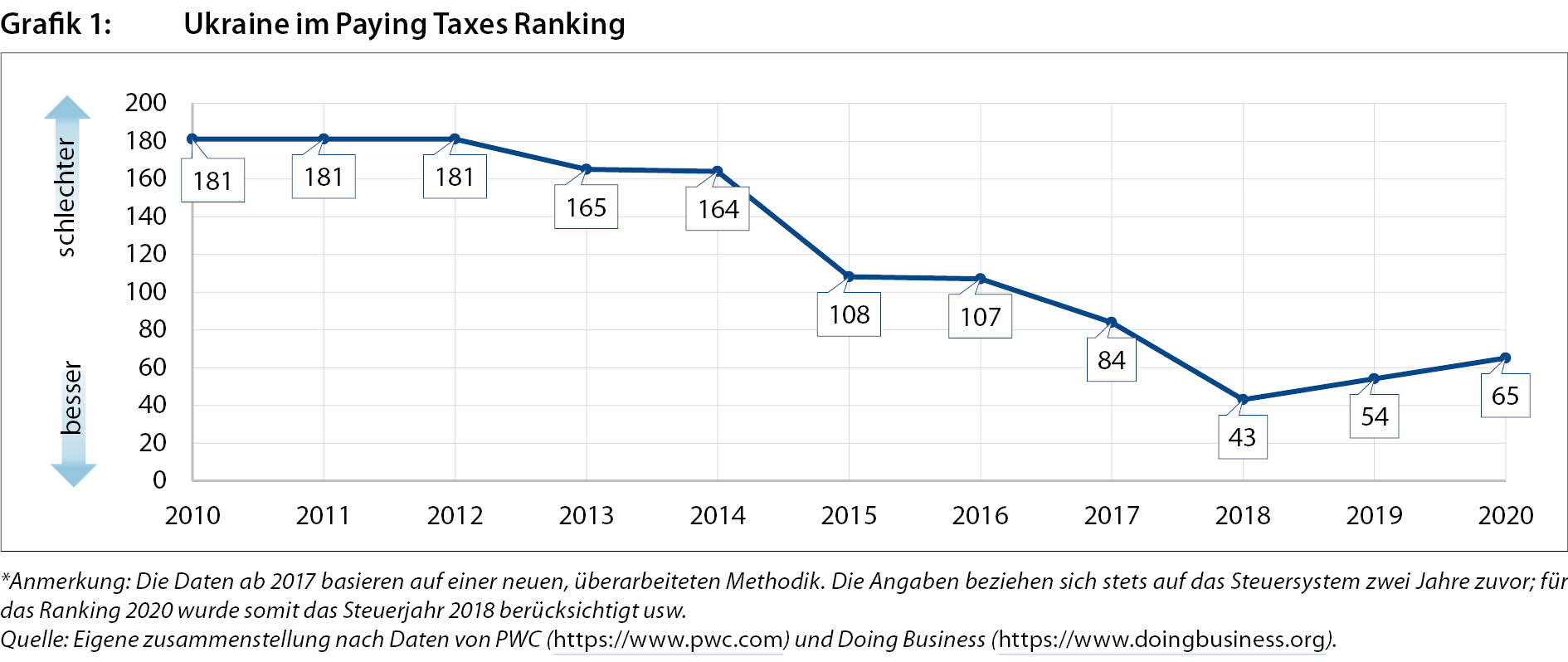

Eine gängige Methode zur Messung der Qualität des Steuersystems stammt von der Weltbank. In Zusammenarbeit mit der internationalen Wirtschaftsprüfungsgesellschaft PwC wurde das internationale Ranking »Paying Taxes« entwickelt. Dieses Ranking ist ein Indikator der Investitionsattraktivität eines Landes und gehört zum globalen »Doing Business«-Ranking der Weltbank, das einen starken Einfluss auf internationale Investitionsentscheidungen besitzt. Nach dem Maidan konnte die Ukraine ihren Platz im »Doing Business«-Ranking vom Position 83 auf aktuell Platz 64 verbessern.

Reduzierung von Steuern und Gebühren

Die Steuerreformen senkten die Zahl der Steuern und Gebühren von 22 auf nur noch 11 im Jahr 2015. Diese Vereinfachung verbesserte die Qualität der Arbeit der Steuerverwaltung. Jedoch wurden dabei einige Steuern und Gebühren mit anderen zusammengelegt, so dass sich die Belastung der Steuerzahler nicht verringerte. Im folgenden werden die wichtigsten Steuern analysiert.

Einheitlicher Sozialbeitrag

Eine signifikante Senkung des Satzes des einheitlichen Sozialbeitrags (ESB) von 41 % auf 22 %, der von den Arbeitgebern gezahlt wird, sowie die gleichzeitige Abschaffung des ESB für Arbeitnehmer erfolgte 2016. Diese Änderung brachte eine erhebliche Steuerentlastung. Dies zeigte sich auch im »Paying Taxes«-Ranking der Weltbank. Im 2018er-Ranking, das auf Grundlage des Steuersystems von 2016 erstellt wurde, stieg die Ukraine um 41 Plätze auf Platz 43.

Die Senkung des Sozialbeitrages verringerte die entsprechenden Einnahmen allerdings signifikant: Im Vergleich zu 2015 gingen die ESB-Beiträge um fast 54 Mrd. UAH oder 29 % zurück. Der Regierung zufolge war dies fast die einzige Möglichkeit, um die Löhne aus der Schattenwirtschaft zu holen. Die umgesetzten Maßnahmen entsprachen jedoch nicht den Erwartungen, da die Steuerbelastung der Löhne bis heute sehr hoch ist. Dabei bleibt das Einkommen eines großen Teils der Bevölkerung kritisch niedrig. Selbst niedrigere Sätze schafften es daher nicht, die Löhne aus der Schattenwirtschaft zu bringen.

Gleichzeitig mit der Senkung des ESB-Satzes erhöhte der Gesetzgeber die maximale Höhe des Beitrags von 17 auf 25 Mindestlöhne. Entsprechend den Berechnungen der Weltbank führte dies zu einer Erhöhung der Steuerbelastung von 37,8 % im Jahr 2016 auf 45,2 % im Jahr 2018. Im »Paying Taxes« Ranking verlor die Ukraine aus diesem Grund 22 Plätze und im 2020 veröffentlichten Ranking, das sich auf das Steuersystem von 2018 bezieht, belegte die Ukraine Platz 65. Zum Vergleich: Die Steuerbelastung in Europa und Zentralasien beträgt im Durchschnitt 31,7 % und in den OECD-Ländern 39,9 %. Somit besteht für die Ukraine ein echter Handlungsspielraum.

Die Mehrwertsteuer

Die Mehrwertsteuer (MwSt.) ist die wichtigste haushaltsbildende Steuer. Im Zeitraum von 2014 bis 2019 lag ihr Anteil an den Steuereinnahmen des Staatshaushalts zwischen 35 % und 38 %. Die Reform der Steuerverwaltung begann deshalb mit der Mehrwertsteuer, für deren Erhebung in Anlehnung an globale Trends der umfassende Übergang zu elektronischen Mehrwertsteuerdiensten vorgenommen wurde. Ab dem 1. Juli 2015 war das System der elektronischen Mehrwertsteuerverwaltung voll funktionsfähig, und 2017 wurde das System zur Überwachung verdächtiger Rechnungen mit Mehrwertsteuerausweis (SMOKR) eingeführt, um Mehrwertsteuerhinterziehung zu vermeiden. Im Jahr 2018 führten Probleme bei der Registrierung von Mehrwertsteuerrechnungen zur Aussetzung des SMOKR. Trotzdem ist es ein effektives System der Mehrwertsteuerverwaltung, da es den Steuerbehörden bei der Bekämpfung der Mehrwertsteuerhinterziehung hilft.

Besteuerung juristischer Personen (Körperschaftssteuer)

Nach dem Maidan wurde ein neues Konzept der Umsatzbesteuerung eingeführt. Infolge der entsprechenden Reform von 2015 wurde die Definition des Finanzergebnisses vor Steuern grundlegend verändert, so dass es jetzt nach den Standards der buchhalterischen Rechnungslegung berechnet wurde und um Differenzen bereinigt wurde, die den Steuergegenstand erhöhen oder verringern. Diese Neuerung hat den Verwaltungsaufwand vereinfacht, was sich in einer erheblichen Reduzierung des für die Steuerzahler erforderlichen Zeitaufwandes niederschlägt. Laut »Paying Taxes« Ranking 2017, das die Änderungen im Jahr 2015 berücksichtigt, hat sich die Bearbeitungszeit der Körperschaftssteuer im Vergleich zu 2014 fast halbiert – von 100 auf 57 Stunden.

Als nächstes lag der Schwerpunkt auf der kontinuierlichen Verbesserung der steuerlichen Behandlung der Verrechnungspreise. So wurde 2015 das Prinzip der »ausgestreckten Hand« eingeführt. Der Grundsatz des Prinzips besteht darin, dass die Preise/Bedingungen bei Transaktionen mit verbundenen Geschäftsparteien für steuerliche Zwecke den Preisen/Bedingungen bei Transaktionen mit nicht verbundenen Parteien (zu marktüblichen Konditionen) entsprechen müssen. Im Jahr 2019 wurden die Befugnisse der Aufsichtsbehörde ausgeweitet, Abgleiche mit Steuerzahlern durchzuführen, die nicht an kontrollierten Transaktionen beteiligt sind, um verlässliche Informationen über Verrechnungspreise zu erhalten. Zu beachten ist die Aktualisierung der steuerlichen Behandlung der Verrechnungspreise und die Einführung eines dreistufigen Berichtssystems für die Verrechnungspreise, das aus einem Bericht über kontrollierte Transaktionen, einer globalen Dokumentation (Master-Datei) und einem Bericht nach Ländern (2020) besteht.

Ein bedeutendes Ereignis in den letzten Jahren ist der Beitritt der Ukraine zum erweiterten Kooperationsprogramm innerhalb der Organisation für wirtschaftliche Zusammenarbeit und Entwicklung (OECD). Die Ukraine hat sich verpflichtet, den Mindeststandard des Plans zur Gewinnkürzung und Gewinnverlagerung (Base Erosion and Profit Shifting, BEPS) umzusetzen, darunter die folgenden vier (von insgesamt 15) Maßnahmen:

Ausschluss schädlicher Steuerpraktiken oder schädlicher Präferenzregelungen (BEPS-Aktionsplan Punkt 5);Verbesserung bestehender Abkommen zur Verhinderung der Doppelbesteuerung durch Aufnahme der vorgeschlagenen Regeln zur Verhinderung des Missbrauchs des Abkommens (BEPS-Aktionsplan Punkt 6);Verbesserung der bestehenden nationalen Rechtsvorschriften zur Verrechnungspreisdokumentation und zum künftigen Informationsaustausch (BEPS-Aktionsplan Punkt 13);Verbesserung bestehender Abkommen zur Verhinderung der Doppelbesteuerung durch Verbesserung der Wirksamkeit von Streitbeilegungsmechanismen (BEPS-Aktionsplan Punkt 14).

Die Ratifizierung des multilateralen Übereinkommens 2019 über die Umsetzung von Aktionsplanmaßnahmen zu Steuerabkommen, um der Gewinnkürzung und der Gewinnverlagerung entgegenzuwirken, war ein wichtiger Schritt zur Umsetzung der Steueroptimierung. Das Übereinkommen ist ein multilaterales Abkommen, das die gleichzeitige Änderung vieler bilateraler Steuerabkommen ermöglicht, um deren Anwendung unter unangemessenen Umständen zu verhindern.

Das Hauptaugenmerk liegt auf der Einführung der Überprüfung des »Hauptzwecks« als Bedingung für die Bevorzugung gemäß der Konvention. Der reduzierte Steuersatz kann gemäß der Konvention vom Steuerzahler nicht verwendet werden, wenn der Hauptzweck der Gründung einer Organisation / Durchführung einer Tätigkeit darin besteht, Vorteile gemäß der Steuerkonvention zu erhalten (falls eine solche Absicht nachgewiesen werden kann). Eine solche Bestimmung könnte denjenigen einen schweren Schlag versetzen, die die Vorteile von Konventionen missbrauchen und sich der Besteuerung entziehen. Darüber hinaus verbessert das Übereinkommen das Verfahren zur gegenseitigen Beilegung von Steuerstreitigkeiten durch die Aufsichtsbehörden zweier Länder.

Mit der Ratifizierung des Übereinkommens hat die Ukraine ihre Verpflichtung erfüllt, zwei der vier Mindeststandards des BEPS-Aktionsplans umzusetzen, nämlich die Aktionspunkte 6 und 14. Die Umsetzung des BEPS-Plans wurde 2020 fortgesetzt. Die Überprüfung des Hauptzwecks wurde in das Steuergesetzbuch aufgenommen, was die Effizienz der Steuerregulierung erhöhen wird.

Ab 2022 bekommt die Steuerbehörde das Recht, die Gewinne von »ausländisch kontrollierten Unternehmen« im gleichen Umfang wie seine Nutznießer mit Sitz in der Ukraine (juristische Personen und Privatpersonen) zu besteuern. Das heißt, der Staat wird Steuern auf die Einnahmen derjenigen ausländischen Unternehmen erheben, die geschaffen wurden, um die Steuerbelastung in der Ukraine zu minimieren.

All diese Änderungen zeigen, dass die Ukraine die globalen Entwicklungen bei der Unternehmensbesteuerung unterstützt und transparente Anforderungen für die Regulierung unternehmerischer Tätigkeiten nach internationalen Standards einführt.

Der Erfolg der Körperschaftssteuerreformen schlägt sich auch in den Zahlen nieder. Nach offiziellen Angaben des ukrainischen Finanzministeriums stieg die Höhe der Steuereinnahmen aus der Körperschaftssteuer von 39 Milliarden Hrywnja im Jahr 2015 auf 117 Milliarden Hrywnja im Jahr 2019.

Einkommensteuer für Privatpersonen

Seit 2014 wird nach einem akzeptablen Model der Einkommensbesteuerung von Privatpersonen gesucht. In dieser Zeit wurde eine Militärgebühr in Höhe von 1,5 % eingeführt. Zuerst vorübergehend und später für die Dauer der sog. »Antiterroroperation« in der Ostukraine. Im Jahr 2015 stieg die Einkommensteuer von 17 % auf 20 %. 2016 gab es neue Änderungen bei der Einkommensteuer. Anstelle einer niedrigen progressiven Skala, die 2015 mit zwei Sätzen von 15 % und 20 % ihre Anwendung fand, wurde ein proportionaler Steuersatz von 18 % eingeführt.

Die Einführung eines proportionalen Steuersatzes vereinfacht den Prozess der Steuerverwaltung erheblich. Wissenschaftler argumentieren jedoch, dass der proportionale Steuersatz zur Verschiebung der Steuerbelastung von den Reichen zu den Armen beiträgt. Der soziale Effekt der Steuer ist erheblich, da es zu einer allmählichen Steuerverschiebung kommt. So erhöht sich die Steuerbelastung für die meisten Menschen mit niedrigem und mittlerem Einkommen. Dies zeigt, dass der Grundsatz der »vertikalen« Steuergleichheit in der Ukraine nicht eingehalten wird.

Die Änderungen, die zum Ausgleich des Defizits im Staatshaushalt vorgenommen wurden, haben daher zu einem Anstieg der Einnahmen aus der Einkommensteuer geführt. Die Einnahmen aus dieser Steuer im konsolidierten Haushalt stiegen von 17,7 % im Jahr 2016 auf 21,4 % im Jahr 2019.

Dazu hat auch die Erhöhung des Mindestlohns in dieser Zeit einen Beitrag geleistet. Einerseits hat dies zu einer Erhöhung der Steuerbemessungsgrundlage für offiziell beschäftigte Bürger geführt, andererseits hat dies dazu beigetragen, einen Teil der informell beschäftigten Bevölkerung aus der Schattenwirtschaft zu bringen. Der Anstieg der finanziellen Verantwortung, die von der Höhe des Mindestlohns abhängt, sowie die Stärkung der Kontrolle über die Einhaltung der Arbeitsgesetze haben das Niveau der informellen Beschäftigung nach Angaben des staatlichen Statistikdienstes der Ukraine von 26,2 % im Jahr 2015 auf 20,5 % im Jahr 2020 gesenkt.

Verbrauchssteuer

Die Verbrauchsteuer war während der letzten sechs Jahre eine der drei zentralen Steuern für den Staatshaushalt der Ukraine. Ihr Anteil an den Einnahmen des konsolidierten Haushalts betrug von 2014 bis 2019 durchschnittlich 11 %. In dieser Zeit wurden die Anzahl der verbrauchsteuerpflichtigen Objekte und die Liste der verbrauchsteuerpflichtigen Waren erweitert. Die Steuersätze stiegen ständig an. 2017 wurde eine Rechtsnorm verabschiedet, nach der bis 2025 die spezifischen Verbrauchsteuersätze für Tabakerzeugnisse und die Mindestverbrauchsteuerpflicht jährlich um 20 % erhöht werden müssen, bis der EU-Mindeststandard erreicht ist (90 Euro pro 1.000 Einheiten). Im Jahr 2016 wurde ein völlig neues Verfahren für die Regulierung im Kraftstoffhandel eingeführt – nach dem Vorbild der Mehrwertsteuerverwaltung mit der Ausstellung und Registrierung von Verbrauchsteuerrechnungen und einem einheitlichen zentralen Register für solche Rechnungen.

Feldes- und Förderabgaben

Die Feldes- und Förderabgaben, die die Förderung von Bodenschätzen besteuern, leisten einen weiteren Beitrag zum Staatshaushalt. Ihr Anteil an den konsolidierten Haushaltseinnahmen ist jedoch stetig von 5,8 % im Jahr 2015 auf 3,5 % im Jahr 2019 gesunken. Die Feldes- und Förderabgaben in der Ukraine entsprechen der Verbrauchsteuer. Dieser Ansatz entspricht nicht dem Wesen der Förderabgaben, das darin besteht, einen Teil des Gewinns einzuziehen. Versuche, diesen Bereich zu reformieren, wurden jedoch ständig blockiert, vor allem durch die von der Abgabe betroffenen Unternehmen.

Vereinfachtes Steuersystem

1998 führte die Ukraine speziell zur Förderung des Kleinunternehmertums ein vereinfachtes Steuersystem ein, um deren Steuerlast zu reduzieren. Es kann sowohl von Einzelunternehmern als auch von juristischen Personen angewendet werden. Dabei werden die Unternehmen in vier Gruppen unterteilt, wobei für jede Gruppe bestimmte Einschränkungen gelten (differenziert nach der Art der Tätigkeit, der Anzahl der Mitarbeiter und dem maximalen Jahresumsatz). Anstelle der Einkommensteuer zahlen Kleinunternehmen eine einzige Steuer – entweder einen festen Betrag oder einen Prozentsatz des Einkommens (abhängig von der Eingruppierung).

Einige Änderungen fanden in den Jahren 2016 und 2017 statt. Sie betrafen hauptsächlich Steuersätze und Einkommensmargen, die eine Anwendung des vereinfachten Steuersystems ermöglichen. Die letzten Änderungen wurden im Jahr 2020 vorgenommen. Zu den wichtigsten zählt ein deutlicher Anstieg der jährlichen Einkommensgrenze, die für Unternehmen der Gruppe 3 nun bei über 7 Mio. UAH (ca. 200.000 EUR) pro Jahr liegt. Dies kann zum Missbrauch des vereinfachten Steuersystems für verschiedene Steuerhinterziehungssysteme führen, beispielsweise für die Steuerhinterziehung beim Einsatz von Arbeitskräften. In diesem Fall ist es viel günstiger für ein Unternehmen eine einheitliche Steuer mit einem Steuersatz von 5 % anstelle einer Einkommenssteuer und einer Militärgebühr zu zahlen, die sich zusammen auf 19,5 % belaufen.

Die Gesetzgeber erkannten das Risiko und versuchten 2020 den Einsatz von Registrierkassen bei Unternehmen im vereinfachten Steuersystem auszuweiten, was ihre Aktivitäten transparenter machen sollte. Um die Kosten für die Steuerzahler im vereinfachten System zu minimieren, bot der staatliche Steuerdienst den Unternehmern ein kostenloses Softwareprodukt an, das herkömmliche Registrierkassen ersetzt. Trotz der Tatsache, dass die vorgeschlagenen Schritte den aktuellen internationalen Trends entsprechen, lösten sie eine Welle von Protesten aus. Infolgedessen wurde die Frist für die obligatorische Verwendung von Registrierkassen für die meisten Unternehmer auf 2022 verschoben.

Steueramnestie und Nullmeldung

Besonders hervorzuheben ist die Rückkehr zur Agenda der Steueramnestie und der Nullmeldung. Im Mai 2020 forderte Präsident Selenskyj die Regierung auf, innerhalb von drei Monaten einen Gesetzentwurf zu einer einmaligen Steueramnestie auszuarbeiten. Im Juni versprach der Ministerpräsident, im selben Jahr eine Nullmeldung einzuführen. Im September erklärte das Finanzministerium, dass der entsprechende Gesetzentwurf bis Ende Dezember im Parlament registriert sein soll. Bis heute ist jedoch kein entsprechender Gesetzentwurf auf der Website des Parlaments erschienen.

Derzeit liegen beim Parlament mehrere Gesetzentwürfe, die bereits 2019 registriert wurden. Einer davon wird höchstwahrscheinlich als Grundlage für das künftige Gesetz dienen. Es gab bereits 2015 und 2016 Versuche, die Nullerklärung einzuführen. Diese Gesetzesinitiativen wurden jedoch als unausgegoren kritisiert und wieder zurückgezogen.

Der zentrale Punkt ist, dass eine Steueramnestie die Befreiung der Steuerzahler von der Haftung für bis zu einem bestimmten Zeitpunkt begangene Verstöße gegen Steuergesetze bedeutet, vorbehaltlich der Nachzahlung der Steuern zu einem ermäßigten Satz. Die Amnestie erlaubt es nicht, die Quellen des deklarierten Vermögens zu überprüfen. Außerdem werden die in der Erklärung angegebenen Informationen nicht weitergegeben. Für den Staat ist dies zuallererst eine Gelegenheit, den Staatshaushalt zu füllen. Darüber hinaus kann eine Steueramnestie dazu dienen, Unternehmen aus der Schattenwirtschaft zu holen und die Deviseneinnahmen durch Kapitalrückführungen aus dem Ausland zu steigern.

Internationale Erfahrungen mit solchen Amnestien sind gemischt. Die Regierungen von Argentinien und Italien haben zum Beispiel außergewöhnlich positive Ergebnisse erzielt. Aber in Russland und Georgien waren die Erwartungen weit größer als die tatsächlichen Ergebnisse.

Es ist schwierig, einen einzelnen Faktor zu identifizieren, der den Erfolg solcher Initiativen garantieren würde, da eine Reihe von Faktoren eine Rolle spielen. Die Praxis anderer Länder zeigt, dass der Erfolg der Steueramnestie direkt proportional zum Vertrauen der Öffentlichkeit in ihren eigenen Staat ist (zum Vertrauen der Ukrainer in staatliche Institutionen siehe vorherige Ausgabe der Ukraine-Analysen, https://www.laender-analysen.de/ukraine-analysen/247/, Anm. d. Redaktion). Wichtige Aspekte sind auch eine stabile Wirtschaft, eine effiziente Justiz und eine wirksame Sensibilisierungskampagne.

Der beste Zeitpunkt für die Einführung der Nullerklärung in der Ukraine wurde jedoch vermutlich bereits verpasst. Denn die Kapitalamnestie sollte idealerweise vor Inkrafttreten der Normen zur Kapitalflucht in Steueroasen (BEPS und Besteuerung kontrollierter ausländischer Unternehmen) stattfinden. Einige diesbezügliche Regelungen sind bereits in Kraft getreten, weitere folgen Anfang 2022. Und selbst wenn das Gesetz zur Steueramnestie 2021 verabschiedet wird, wird es erst 2022 in Kraft treten – das wäre aber zu spät.

Fazit

Zusammenfassend lässt sich festhalten, dass das ukrainische Steuersystem auf den ersten Blick vielen Steuersystemen in Europa ähnlich ist. Doch trotz der Ähnlichkeiten ist das Steuersystem der Ukraine kein Instrument zur Steigerung der Wettbewerbsfähigkeit geworden und trägt nicht zum Wachstum der Wirtschaftstätigkeit bei. Der entscheidende Grund dafür ist das Fehlen einer umfassenden Reform der ukrainischen Wirtschaft. Es ist unmöglich, allein mit einer Steuerreform die Wirtschaft aus der Krise und die Einnahmen aus der Schattenwirtschaft zu bringen, selbst wenn die Steuerreform aktuellen internationalen Entwicklungen entspricht.

In diesem Zusammenhang muss auch auf den deutlichen Unterschied im Einkommensniveau der Ukrainer und den Anstieg des Anteils der Bevölkerung mit niedrigem Einkommen verwiesen werden. Natürlich tragen diese Faktoren nicht zur gesunden Entwicklung der Wirtschaft bei.

Für die Einnahmen des konsolidierten Staatshaushalts am wichtigsten sind die Mehrwertsteuer, die Einkommensteuer und die Verbrauchsteuer. Im Jahr 2019 trugen sie 35 %, 26 % bzw. 13 % bei. Wenn Ukrainer mit geringem Einkommen ihre Einkommensteuer zahlen, zahlen sie den gleichen Steuersatz wie ihre wohlhabenden Mitbürger. Und beim Kauf von Waren sind sie gezwungen, Steuern (Mehrwertsteuer und Verbrauchsteuer) zu zahlen, die in die Kosten der Waren bereits einkalkuliert sind. Der größte Teil der Steuern wird somit von den Ärmsten bezahlt. Unter diesen Bedingungen ist es unwahrscheinlich, dass Unternehmen und Mitarbeiter die weiterhin hohe Schattenwirtschaft verlassen.

Deshalb sollten weitere Schritte der Steuerreform in der Ukraine systematisch erfolgen und abgestimmt mit Wirtschaftsreformen umgesetzt werden. Zusammen können sie eine Erhöhung des Einkommens der einkommensschwachen Haushalte stimulieren und die Umverteilung der Steuerbelastung von den Armen auf die Reichen erleichtern, was wiederum zu einem Anstieg der Gesamtnachfrage und wirtschaftlicher Entwicklung führen würde. Bei der Steuerreform sollte unter anderem die Einführung differenzierter Mehrwertsteuersätze und einer progressiven Besteuerung des Einkommens von Privatpersonen in Betracht gezogen werden.

Übersetzung aus dem Ukrainischen von Lina Pleines.